推荐等级:

发布时间: 2021-09-23 15:01

扫码用手机做题

位于大连市的供热甲公司,为增值税一般纳税人,该企业2019年度拥有办公楼一栋,占地面积3000平方米,房产原值8800万元;用于供热的锅炉房2栋,占地面积4000平方米,房产原值8000万元。2019年发生如下经济业务:

(1)9月从乙公司购买供热用煤炭4000吨,签订合同,注明金额240万元;委托丙公司运回锅炉房,签订运输合同,注明运输费25万元,装卸费1万元。

(2)为研发充分利用资源技术,12月与丁公司签订技术合同,合同约定研发经费为500万元,报酬为研发经费的15%。

(其他相关资料:当地省政府规定,房产原值一次性减除20%后为房产余值;城镇土地使用税年税额为12元/平方米,为居民供热取得的采暖费收入占全部采暖费收入的比例为40%)

要求:根据上述资料,回答下列问题。

甲公司技术合同应缴纳的印花税为( )元。

本题解析:

甲公司技术合同应缴纳的印花税=500×15%×0.3‰×10000=225(元)。

位于大连市的供热甲公司,为增值税一般纳税人,该企业2019年度拥有办公楼一栋,占地面积3000平方米,房产原值8800万元;用于供热的锅炉房2栋,占地面积4000平方米,房产原值8000万元。2019年发生如下经济业务:

(1)9月从乙公司购买供热用煤炭4000吨,签订合同,注明金额240万元;委托丙公司运回锅炉房,签订运输合同,注明运输费25万元,装卸费1万元。

(2)为研发充分利用资源技术,12月与丁公司签订技术合同,合同约定研发经费为500万元,报酬为研发经费的15%。

(其他相关资料:当地省政府规定,房产原值一次性减除20%后为房产余值;城镇土地使用税年税额为12元/平方米,为居民供热取得的采暖费收入占全部采暖费收入的比例为40%)

要求:根据上述资料,回答下列问题。

甲公司购销合同和货物运输合同应缴纳的印花税合计为( )元。

本题解析:

货物运输合同的计税依据为运输费金额(运费收入),不包括所运货物的金额、装卸费和保险费等。甲公司购销合同和货物运输合同应缴纳的印花税=(240×0.3‰+25×0.5‰)×10000=845(元)。

位于大连市的供热甲公司,为增值税一般纳税人,该企业2019年度拥有办公楼一栋,占地面积3000平方米,房产原值8800万元;用于供热的锅炉房2栋,占地面积4000平方米,房产原值8000万元。2019年发生如下经济业务:

(1)9月从乙公司购买供热用煤炭4000吨,签订合同,注明金额240万元;委托丙公司运回锅炉房,签订运输合同,注明运输费25万元,装卸费1万元。

(2)为研发充分利用资源技术,12月与丁公司签订技术合同,合同约定研发经费为500万元,报酬为研发经费的15%。

(其他相关资料:当地省政府规定,房产原值一次性减除20%后为房产余值;城镇土地使用税年税额为12元/平方米,为居民供热取得的采暖费收入占全部采暖费收入的比例为40%)

要求:根据上述资料,回答下列问题。

甲公司2019年应缴纳的城镇土地使用税为( )万元。

本题解析:

甲公司2019年应缴纳的城镇土地使用税=\[3000+4000×(1-40%)\]×12/10000=6.48(万元)。

位于大连市的供热甲公司,为增值税一般纳税人,该企业2019年度拥有办公楼一栋,占地面积3000平方米,房产原值8800万元;用于供热的锅炉房2栋,占地面积4000平方米,房产原值8000万元。2019年发生如下经济业务:

(1)9月从乙公司购买供热用煤炭4000吨,签订合同,注明金额240万元;委托丙公司运回锅炉房,签订运输合同,注明运输费25万元,装卸费1万元。

(2)为研发充分利用资源技术,12月与丁公司签订技术合同,合同约定研发经费为500万元,报酬为研发经费的15%。

(其他相关资料:当地省政府规定,房产原值一次性减除20%后为房产余值;城镇土地使用税年税额为12元/平方米,为居民供热取得的采暖费收入占全部采暖费收入的比例为40%)

要求:根据上述资料,回答下列问题。

甲公司2019年应缴纳的房产税为( )万元。

本题解析:

自2019年1月1日至2020年12月31日,对向居民供热收取采暖费的“三北”地区供热企业,为居民供热所使用的厂房免征房产税;对供热企业其他厂房,应当按照规定征收房产税。对专业供热企业,按其向居民供热取得的采暖费收入占全部采暖费收入的比例,计算免征的房产税。

甲公司2019年应缴纳的房产税=\[8800+8000×(1-40%)\]×(1-20%)×1.2%=130.56(万元)。

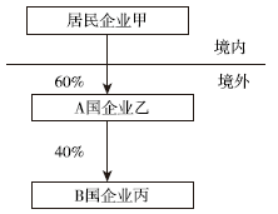

我国居民企业甲,在境外进行了投资,相关投资架构及持股比例如下:

2019年经营及分配状况如下:

(1)居民企业甲适用的企业所得税税率为25%,其来自境内的应纳税所得额为3000万元。

(2)A国企业所得税税率为30%,不考虑预提所得税,企业乙来自A国的境内应纳税所得总额2000万元,企业乙向居民企业甲分配股息400万元。

(3)B国企业所得税税率为20%,预提所得税税率为4%,企业丙应纳税所得总额1000万元,企业丙将全部税后利润按持股比例进行了分配。

(其他相关资料:假设我国与A国、B国关于应纳税所得额计算的规定一致且均不需要作纳税调整)

要求:根据上述资料,回答下列问题。

居民企业甲2019年度汇算清缴,实际在我国缴纳的企业所得税为( )万元。

本题解析:

居民企业甲来源于A国的应纳税所得额=400+171.43=571.43(万元),抵免限额=571.43×25%=142.86(万元)<171.43万元,实际可抵免税额为142.86万元,实际在我国缴纳企业所得税=3000×25%+571.43×25%-142.86=750(万元)。

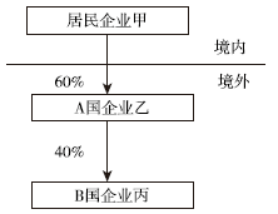

我国居民企业甲,在境外进行了投资,相关投资架构及持股比例如下:

2019年经营及分配状况如下:

(1)居民企业甲适用的企业所得税税率为25%,其来自境内的应纳税所得额为3000万元。

(2)A国企业所得税税率为30%,不考虑预提所得税,企业乙来自A国的境内应纳税所得总额2000万元,企业乙向居民企业甲分配股息400万元。

(3)B国企业所得税税率为20%,预提所得税税率为4%,企业丙应纳税所得总额1000万元,企业丙将全部税后利润按持股比例进行了分配。

(其他相关资料:假设我国与A国、B国关于应纳税所得额计算的规定一致且均不需要作纳税调整)

要求:根据上述资料,回答下列问题。

居民企业甲间接负担的企业乙所纳税款为( )万元。

本题解析:

企业乙的税后利润=2000+400-80-12.8-627.2=1680(万元),居民企业甲间接负担的企业乙已纳税款=(627.2+12.8+80)×400/1680=171.43(万元)。

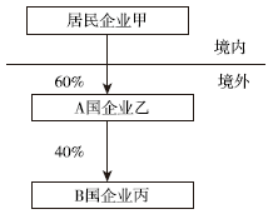

我国居民企业甲,在境外进行了投资,相关投资架构及持股比例如下:

2019年经营及分配状况如下:

(1)居民企业甲适用的企业所得税税率为25%,其来自境内的应纳税所得额为3000万元。

(2)A国企业所得税税率为30%,不考虑预提所得税,企业乙来自A国的境内应纳税所得总额2000万元,企业乙向居民企业甲分配股息400万元。

(3)B国企业所得税税率为20%,预提所得税税率为4%,企业丙应纳税所得总额1000万元,企业丙将全部税后利润按持股比例进行了分配。

(其他相关资料:假设我国与A国、B国关于应纳税所得额计算的规定一致且均不需要作纳税调整)

要求:根据上述资料,回答下列问题。

企业乙在A国实际缴纳的企业所得税是( )万元。

本题解析:

企业乙来源于B国的应纳税所得额=1000×40%=400(万元),抵免限额=400×30%=120(万元)>92.8万元,实际抵免税额为92.8万元。

企业乙在A国实际缴纳企业所得税=2000×30%+120-92.8=627.2(万元)。

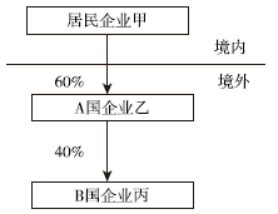

我国居民企业甲,在境外进行了投资,相关投资架构及持股比例如下:

2019年经营及分配状况如下:

(1)居民企业甲适用的企业所得税税率为25%,其来自境内的应纳税所得额为3000万元。

(2)A国企业所得税税率为30%,不考虑预提所得税,企业乙来自A国的境内应纳税所得总额2000万元,企业乙向居民企业甲分配股息400万元。

(3)B国企业所得税税率为20%,预提所得税税率为4%,企业丙应纳税所得总额1000万元,企业丙将全部税后利润按持股比例进行了分配。

(其他相关资料:假设我国与A国、B国关于应纳税所得额计算的规定一致且均不需要作纳税调整)

要求:根据上述资料,回答下列问题。

企业乙来源于B国所得的可抵免税额是( )万元。

本题解析:

企业丙所纳税额应由企业乙负担的税额=1000×20%×40%=80(万元);企业乙被扣缴的预提所得税=1000×(1-20%)×40%×4%=12.8(万元),企业乙来源于B国所得的可抵免税额=12.8+80=92.8(万元)。

某市一家证券公司,2019年取得主营业务收入8000万元、其他业务收入270万元、投资收益330万元,发生的主营业务成本4300万元、其他业务成本180万元、税金及附加120万元、销售费用1600万元、管理费用800万元、财务费用150万元、营业外支出50万元。该公司财务人员自行计算的会计利润1400万元,后经聘请的税务师对其2019年度自行计算的企业所得税进行审核,发现如下问题:

(1)投资收益中包括向境内甲非上市公司投资分回的股息收入140万元、向境内乙上市公司(持股8个月)投资分回的股息收入80万元、国债利息收入50万元,另外60万元为从持股10%的被投资非上市丙公司撤回投资确认的所得(分回银行存款180万元、初始投资120万元、撤资时被投资企业累计未分配利润和累计盈余公积为100万元)。

(2)主营业务成本中包括手续费及佣金支出2200万元(向证券经纪人张某支付不含增值税佣金20万元)。

(3)销售费用中包含了当年发生的广告费和业务宣传费1150万元;上年度超过扣除限额结转的广告费和业务宣传费30万元。

(4)管理费用中包含了当年发生的业务招待费用80万元,为管理人员缴纳商业保险费10万元。

(5)营业外支出包括被证监会处以的罚款40万元、税收滞纳金10万元。

(其他相关资料:张某当年无其他综合所得,不考虑其他附加税费、专项扣除、专项附加扣除和其他扣除)

要求:根据上述资料,回答下列问题。

张某当年应缴纳个人所得税( )元。

本题解析:

证券经纪人取得的佣金收入,属于劳务报酬所得。收入额=200000×(1-20%)=160000(元),展业成本=160000×25%=40000(元),应缴纳个人所得税=(160000-40000-60000)×10%-2520=3480(元)。

某市一家证券公司,2019年取得主营业务收入8000万元、其他业务收入270万元、投资收益330万元,发生的主营业务成本4300万元、其他业务成本180万元、税金及附加120万元、销售费用1600万元、管理费用800万元、财务费用150万元、营业外支出50万元。该公司财务人员自行计算的会计利润1400万元,后经聘请的税务师对其2019年度自行计算的企业所得税进行审核,发现如下问题:

(1)投资收益中包括向境内甲非上市公司投资分回的股息收入140万元、向境内乙上市公司(持股8个月)投资分回的股息收入80万元、国债利息收入50万元,另外60万元为从持股10%的被投资非上市丙公司撤回投资确认的所得(分回银行存款180万元、初始投资120万元、撤资时被投资企业累计未分配利润和累计盈余公积为100万元)。

(2)主营业务成本中包括手续费及佣金支出2200万元(向证券经纪人张某支付不含增值税佣金20万元)。

(3)销售费用中包含了当年发生的广告费和业务宣传费1150万元;上年度超过扣除限额结转的广告费和业务宣传费30万元。

(4)管理费用中包含了当年发生的业务招待费用80万元,为管理人员缴纳商业保险费10万元。

(5)营业外支出包括被证监会处以的罚款40万元、税收滞纳金10万元。

(其他相关资料:张某当年无其他综合所得,不考虑其他附加税费、专项扣除、专项附加扣除和其他扣除)

要求:根据上述资料,回答下列问题。

该公司当年应缴纳企业所得税( )万元。

本题解析:

应纳税所得额=1400-200-30+48.65+40+10=1268.65(万元),应缴纳企业所得税=1268.65×25%=317.16(万元)。

试卷分类:涉税服务相关法律

练习次数:186次

试卷分类:涉税服务相关法律

练习次数:183次

试卷分类:财务与会计

练习次数:186次

试卷分类:税法二

练习次数:213次

试卷分类:税法二

练习次数:210次

试卷分类:涉税服务实务

练习次数:193次

试卷分类:涉税服务实务

练习次数:201次

试卷分类:涉税服务实务

练习次数:193次

试卷分类:税法一

练习次数:183次

试卷分类:税法一

练习次数:189次