推荐等级:

发布时间: 2021-11-05 14:32

扫码用手机做题

按照我国银行业的监管要求,银行机构的市场准入包括三个方面,即机构准入、业务和( )。

本题解析:

根据中国银监会的监管规则,银行机构的市场准入包括三个方面:①机构准入,指依据法定标准,批准银行机构法人或其分支机构的设立;②业务准入,指按照审慎性标准,批准银行机构的业务范围和开办新的业务品种;③高级管理人员准入,指对银行机构高级管理人员任职资格的核准或认可。

某客户一笔2000万元的贷款,其中有1200万元国债质押,其余是保证。假如该客户违约概率为1%,贷款违约损失率为40%,则该笔贷款的预期损失是( )。

本题解析:

根据预期损失(EL)=违约概率(PD)×违约风险暴露(EAD)×违约损失率(LGD)。则该题中,预期损失=(2000-1200)×1%×40%=3.2(万元)。

下列商业银行资金来源中,( )对利率最为敏感,随时都有可能被提取,商业银行应对这部分负债准备比较充足的备付资金。

本题解析:

商业银行可将特定时段内的存款分为三类:①敏感负债,对利率非常敏感,随时都可能提取,如证券业存款,对这部分负债,商业银行应保持较强的流动性储备;②脆弱资金,部分为短期内提取的存款;③核心存款,除极少部分外,几乎不会在一年内提取。

下列可能给商业银行造成实质性损失,但不属于操作风险事件的是( )。

本题解析:

商业银行的操作风险可按以下类别分类:①人员因素,包括内部欺诈、失职违规、知识缺乏等;②内部流程,包括流程缺失、流程设计不完善等;③系统缺陷,表现为数据/信息质量、违反系统安全规定等;④外部事件,包括外部欺诈、洗钱、政治风险等。C项属于声誉风险事件。

在商业银行所面临的下列风险类别中,最具有系统性风险特征的是( )。

本题解析:

市场风险具有数据充分和易于计量的特点,更适于采用量化技术加以控制。由于市场风险主要来自所属经济体系,因此具有明显的系统性风险特征,难以通过分散化投资完全消除。国际金融机构通常采取分散投资于多国金融市场的方式来降低系统性风险。

下列不属于商业银行市场风险控制措施的是( )。

本题解析:

市场风险控制方法包括限额管理、风险对冲等。限额管理中的限额指标包括头寸限额、风险价值限额等;风险对冲的工具主要是金融衍生产品。通过配置合理的经济资本也可降低市场风险敞口。B项,自我评估法是操作风险控制措施。

在总结和借鉴国内外银行监管经验的基础上,国务院银行监督管理机构提出的监管理念是(??)。

本题解析:

在总结和借鉴国内外银行监管经验的基础上,国务院银行业监督管理机构提出“管法人、管风险、管内控、提高透明度”的监管理念。该监管理念内生于中国的银行改革、发展与监管的实践,是对当前我国银行监管工作经验的高度总结。

根据《商业银行资本管理办法(试行)》《商业银行银行账簿利率风险管理指引》规定,下列不属于交易账簿中的金融工具和商品头寸需满足的条件的是(??)。

本题解析:

根据《商业银行资本管理办法(试行)》《商业银行银行账簿利率风险管理指引》规定,交易账簿中的金融工具和商品头寸原则上还应满足以下条件:①在交易方面不受任何限制,可以随时平盘;②能够完全对冲以规避风险;③能够准确估值;④能够进行积极的管理。

下列关于商业银行风险文化的描述,最不恰当的是( )。

本题解析:

A项,由于商业银行的内外部经营管理环境不断发生变化,风险文化也会被不断修正;B项,商业银行应当建立管理制度并实施绩效考核,将风险文化融入到每一位员工的日常行为中;D项,商业银行无法通过突击式的培训和教育达到培育风险文化的目的,而只能将其贯穿到商业银行的整个生命周期。

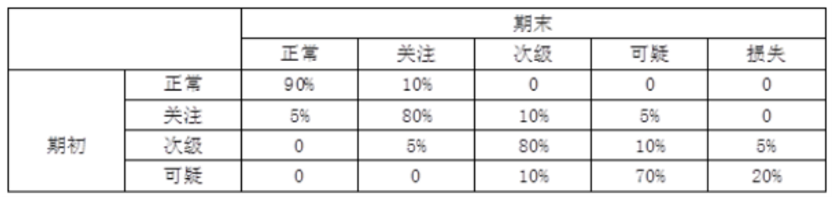

下列是某商业银行当期贷款五级分类的迁徙矩阵。

已知期初正常类贷款余额500亿元,关注类贷款余额40亿元,次级类贷款余额20亿元,可疑类贷款余额10亿元,损失类贷款余额0,则该商业银行当期期末的不良贷款余额是( )亿元。

本题解析:

该商业银行期末的损失类贷款数量=500×0+40×0+20×5%+10×20%=3(亿元);期末的可疑类贷款数量=500×0+40×5%+20×10%+10×70%=11(亿元);期末的次级类贷款数量=500×0+40×10%+20×80%+10×10%=21(亿元);则该商业银行当期期末的不良贷款余额=3+11+21=35(亿元)。

试卷分类:中级银行业法律法规与综合能力

练习次数:243次

试卷分类:中级银行管理

练习次数:228次

试卷分类:中级公司信贷

练习次数:228次

试卷分类:中级个人理财

练习次数:247次

试卷分类:中级风险管理

练习次数:235次

试卷分类:中级公司信贷

练习次数:240次

试卷分类:中级个人理财

练习次数:232次

试卷分类:中级个人理财

练习次数:241次

试卷分类:中级个人贷款

练习次数:238次

试卷分类:中级银行业法律法规与综合能力

练习次数:239次