推荐等级:

发布时间: 2022-11-03 11:29

扫码用手机做题

某家庭计划5年后购买一套120m2的新建住房,该家庭目前及未来5年的财务状况如下:

(1)目前已准备用于购房的积蓄共50万元;

(2)该家庭月工资收入为12000元,预计将以每月0.5%的比例递增,该收入的50%储蓄用于购房;

(3)该家庭另有一套房产出租,每月净租金收入为1000元,全部储蓄用于购房。各项收入均为月末取得。

若5年后该家庭购房时首付款比例为50%,则在不出售目前房产且假设未来收入能满足还贷要求的情况下,该家庭可承受的最高住房单价是多少?(假设银行存款年利率为3%,按月计息)

本题解析:

已知:i=3%/12=0.25%,n=5×12=60,s=0.5%,A1=12000×50%=6000(元),A2=1000元。

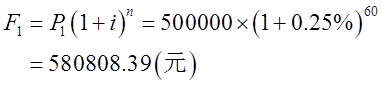

已准备用于购房积蓄5年后的终值:

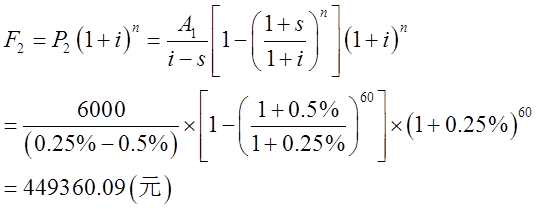

工资收入用于购房的资金5年后的终值:

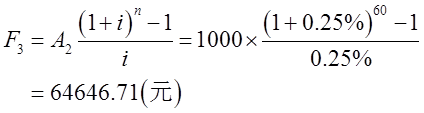

净租金收入5年后的终值:

则:F=F1+F2+F3=580808.39+449360.09+64646.71=1094815.19(元)。

可购住房总价为:1094815.19/50%=2189630.38(元);

可购住房单价为:2189630.38/120=18246.92(元/m2)。

某房地产估价机构接受委托评估一栋于5年前建成的钢筋混凝土结构的商场,该商场土地使用权以出让方式取得,用途为商业,估价目的为评估该商场的抵押价值。房地产估价师完成估价报告后,估价委托人发现估价报告中收益法所采用的年净收益与估价委托人提供的财务报表中该商场近三年平均的年净利润不同,收益年限也与该商场建筑物的剩余经济寿命不同;成本法所采用的成本也与估价委托人提供的成本数据不同。

请你分析说明房地产估价师这样做的理由。

本题解析:

答案:房地产估价师这样做的理由有:

(1)估价报告中的待估房地产年净收益与财务报表中的年净利润含义不相同。估价报告中的净收益是指待估房地产对应的净收益,即该宗房地产对商场的出租或经营收益的贡献部分;而财务报表中的年净利润已扣除了房地产的折旧摊销、财务费用(含利息收益)及企业所得税等,其包含了正常的商业利润等。

(2)收益年限与建筑物的剩余经济寿命含义不同。收益年限既要考虑建筑物的剩余经济寿命,还必须考虑土地使用权的出让年限及已使用的年限。建筑物的经济寿命可能早于、等于或晚于土地使用年限,应作不同的考虑和计算。

(3)估价采用的成本与估价委托人提供的成本数据不同。房地产估价中所用的成本应是估价时点的社会平均客观成本;估价委托人所提供的实际成本是历史的,不一定是社会平均客观成本。

某一委估房地产,其设计用途为商业,结构等级为钢混结构,水电卫齐全,总建筑面积为1632.5m2,该大楼共31层,现一层为甲公司营业大厅,二层为办公用房,委估地产位于一、二层,现产权所有人为乙公司,该房屋欲租给甲公司10年,所有的装修费用由甲公司独立承担,经调查该地区房地产交易活跃,而且该房屋位于相当繁华的地区。

请问:

1.该房屋估价的主要技术路线是什么?

2.乙评估机构应该搜集哪些估价资料?

本题解析:

1.商业房地产根据其经营方式的不同可划分为出租型和商业运营型。出租型商业房地产的投资者主要通过收取租金获取回报,这类商业房地产主要为临街中小型商铺、便利店、专卖店、专业市场、社区商铺等。不同经营方式的商业房地产估价的技术路线不同,出租型商业房地产主要采用收益法和比较法进行估价。本案例中,该房屋属于出租型商业房地产,对其进行估价可以采用收益法和比较法。

估价的主要技术路线具体如下:

(1)收益法

采用收益法估价的关键是求取租金收益,应根据租赁合同和租赁市场资料求取租金收益。租金收益的测算要区分是否存在租约限制,有租约限制的,估价出租人权益价值时,已出租部分在租赁期间应按合同租金确定租赁收入、未出租部分和已出租部分在租赁期间届满后应按市场租金确定租赁收入。但如果合同租金明显高于或低于市场租金的,应关注租赁合同的真实性、解除租赁合同的可能性及其对收益价值的影响。因此对出租型商业房地产测算租金收益时,应了解待估对象是否存在合约的限制。此外,在求取净收益时,价值时点为现在的,应调查了解估价对象至少近三年的实际收入、费用等情况。利用估价对象的资料得出的收入、费用或净收益等数据,应与类似房地产在正常情况下的收入、费用或净收益等数据进行比较。若与正常客观的数据有差异,应进行分析并予以适当修正。

(2)比较法

采用比较法对商业房地产估价主要应用在两方面:①直接求取商业房地产价格;②求取商业房地产租金,再利用收益法测算商业房地产价格。可比实例的选择和修正系数的确定是比较法估价商业房地产的重要环节。由于影响商业房地产价格的因素很多,因此对估价对象及可比实例的现场查勘显得非常重要,必须详细了解待估商业房地产的地段及具体坐落、临街状况、经营业态和内容、建筑及内部格局、楼层、面积、装修、交易方式等因素。

2.本案例乙评估机构进行估价,应搜集估价对象的相关资料,具体包括:

(1)估价对象及其同类房地产的交易、收益、成本等资料。这类资料主要通过市场调查收集,主要包括:相类似房地产的交易实例资料,租赁实例资料,空置实例资料,收益实例资料,租赁价格实例资料,建安造价资料,房地产开发市政配套费用等规费资料,开发利润率资料,基准地价资料,路线价资料,资本化率、报酬率、折现率资料,销售费用率资料,营业税及其附加税率资料,契税税率资料,开发经营期资料等等。

(2)对估价对象的租赁协议充分理解。

(3)熟悉租金的价格内涵。

(4)对估价对象所在地区的房地产价格有影响的资料。市区域规划、交通管制、社会治安状况、房地产投机、居民收入等区域性行政、社会经济状况资料,不同用途、不同规模、不同档次、不同平面布置、不同价格房地产的供求状况资料等等。

(5)反映估价对象区位、实物和权益状况的资料。如建筑物建成年月,面积、层高、维修养护及完损状况、新旧程度,房屋的产权情况、利用状况、物业管理等。

甲公司花4.3亿元购买了一幢写字楼用于出租经营。该公司自有资金投入为购买价格的60%,其余为年利率7.5%、期限20年、按年等额还款的抵押贷款。该写字楼可出租面积为36000m2,前两年的租金均为150元/(m2·月),以后租金每年递增5%。另有地下停车位310个,租金为500元/(个·月)。写字楼与停车位的空置和收租损失为潜在毛租金收入的10%,包括营业税和房产税在内的运营费用为潜在毛租金收入的30%。建筑物采用直线折旧,年折旧额为600万元,土地使用权等无形资产年摊销额为800万元,其他设备的年折旧额为200万元。请计算该项目第5年的税前现金回报率和偿债备付率。

本题解析:

(1)税前现金回报率计算

税前现金回报率=(年净收入-年还本付息额)/资本金或权益资本=年税前净现金流量/资本金或权益资本

①第一、二年净收入:A1=A2=(150×12×36000+500×12×310)×(1-10%-30%)=39996000(元);

②第五年净收入:A5=A1×(1+5%)3=46300369.50(元);

③每年还本付息额=430000000×40%×7.5%/[1-1/(1+7.5%)20]=16871856.96(元);

④税前现金回报率=(46300369.50-16871856.96)/(430000000×60%)=11.41%。

(2)第5年的偿债备付率计算

偿债备付率=可用于还本付息资金/当期应还本付息资金=年净收益/年还本付息=46300369.50/16871856.96=2.74

指出并改正下列房地产估价文书的错误

估价对象现状为一空置厂房,土地面积4000㎡,总建筑面积6000㎡,分析其所在区位特点和周边环境,适宜装修改造成纯办公楼出租;装修改造方案获得政府主管部门批准后,补办了相关手续、补交了土地价款,土地使用期限自2017年10月1日起50年,总建筑面积不变。现需评估估价对象在2017年10月1目的市场价格(购买总价和单价)。有关资料如下:

1.预计估价对象装修改造的工期为1年,装修后即可全部租出,可出租面积为建筑面积的87%。经调查,附近同档次办公楼可出租面积平均为建筑面积的85%,可出租面积的平均年租金经预测稳定在3000元/㎡,空置和租金损失率为10%,出租成本及税费为年租金收入的25%。

2.预计装修改造费用(含管理费用)为每平方米建筑面积1000元,假设费用在装修改造期间均匀投入。

3.折现率为12%,销售费用及销售税费率为7%(与销售同时发生),购买现厂房的税费为3%。

估价测算如下(节选):

一、估算净收益。净收益=3000×6000×85%×(1-10%)×(1-25%)=1032.75(万元)

二、测算报酬率Y。采用市场提取法,通过调查类似办公用途房地产的价格、净收益等资料,根据公式

V=A/Y×[1-1/(1+Y)n]

采用试算法推算报酬率(具体计算过程略),计算得到报酬率为8.5%。

三、估算装修改造后的办公楼总价值。

办公楼总价值=1032.75/8.5%×[1-1/(1+8.5%)50] /(1+12%)=11944.37/(1+12%)=10664.61万元

四、装修改造费用总额。

装修改造费用=1000×6000/(1+8.5%)0.5=576.02万元

五、销售费用与销售税费。

销售费用与销售税费=11944.37×7%/(1+12%)=746.52万元

六、购买现厂房的税费。

设估价对象的市场价格总价为V,则:购买现厂房的税费总额=V×3%

七、计算估价对象在价值时点的市场价格。

估价对象的市场价格总价V=10664.61-746.52-576.02-0.03V

V=9069.97万元

单价=2650.50/6000=15116.62元/㎡

本题解析:

1.净收益测算错误,应采用估价对象的可出租面积比例为87%

净收益=3000×6000×87%×(1-10%)×(1-25%)=1057.05万元

2.装修改造后的办公楼价值测算错误,收益年限应为49年

装修改造后的办公楼价值=1057.05/8.5%×[1-1/(1+8.5%)49] /(1+12%)=10899.57万元

3.装修改造费用的计算错误,折现率应为12%。

装修改造费用:1000×6000÷(1+12%)0.5=566.95万元

试卷分类:开发经营与管理

练习次数:242次

试卷分类:开发经营与管理

练习次数:267次

试卷分类:估价原理与方法

练习次数:249次

试卷分类:估价原理与方法

练习次数:256次

试卷分类:基本制度法规政策含相关知识

练习次数:257次

试卷分类:基本制度法规政策含相关知识

练习次数:259次

试卷分类:估价原理与方法

练习次数:266次

试卷分类:估价原理与方法

练习次数:248次

试卷分类:基本制度法规政策含相关知识

练习次数:262次

试卷分类:基本制度法规政策含相关知识

练习次数:254次