推荐等级:

发布时间: 2021-11-05 10:47

扫码用手机做题

作为市场风险的重要计量和分析方法,缺口分析通常用来衡量商业银行当期收益对利率变动的敏感性,侧重于分析( )。

本题解析:

缺口分析只考虑了由于重新定价期限的不同而带来的利率风险(即重新定价风险),而未考虑当利率水平变化时,各种金融产品因基准利率的调整幅度不同产生的利率风险(即基准风险)。同时,缺口分析也未考虑因利率环境改变而引起的支付时间的变化,例如忽略了具有期权性风险的头寸在收入方面的变化。

根据《商业银行资本管理办法(试行)》,我国系统重要性银行的资本充足率不得低于( )。

本题解析:

2013年1月1日,《商业银行资本管理办法(试行)》正式施行后,我国系统重要性银行和非系统重要性银行的资本充足率分别不得低于11.5%和10.5%。

下列关于三种计算风险价值方法的优缺点分析中,错误的是( )。

Ⅰ.方差-协方差法适用于计算期权产品的风险价值

Ⅱ.历史模拟法和蒙特卡洛模拟法均能对“肥尾”现象加以考虑

Ⅲ.蒙特卡洛模拟法对基础风险因素的分布没有特定的假设

Ⅳ.蒙特卡洛模拟法通过设置消减因子(Decay Factor)可使模拟结果对近期市场变化更快做出反应

本题解析:

Ⅰ项,方差-协方差法是所有计算VaR的方法中最简单的,只反映了风险因素对整个组合的一阶线性和二阶线性影响,无法反映高阶非线性特征,该方法是局部估值法。期权属于非线性金融工具,其风险无法用方差-协方差法来准确计量。Ⅲ项,蒙特卡洛模拟法对于基础风险因素仍然有一定的假设,存在一定的模型风险。

在操作风险资本计量的方法中,( )是将商业银行的所有业务划分为九类业务条线,对每一类业务条线规定不同的操作风险资本要求系数,并分别示出对应的资本,然后加总九类业务条线的资本即可得到商业银行总体操作风险的资本要求。

本题解析:

标准法以各业务条线的总收入为计量基础,总收入是个广义的指标,代表业务经营规模,因此也大致代表了各业务条线的操作风险暴露。业务条线分为9个,标准法操作风险资本等于银行各条线前三年总收入的平均值乘上一个固定比例(用βi表示)再加总。

在现代商业银行风险管理实践中,风险规避策略主要通过( )来实现。

本题解析:

风险规避是指商业银行拒绝或退出某一业务或市场,以避免承担该业务或市场风险的策略性选择。在现代商业银行风险管理实践中,风险规避可以通过限制某些业务的经济资本配置实现。

通过分析过去三个月内英镑兑美元的汇率,得到汇率均值为1英镑=1.64美元,汇率波动标准差为250个基点。假设英镑兑美元的汇率波动基本符合正态分布,则预期未来三个月中,英镑兑美元的汇率有95%的可能性处于( )美元之间。

本题解析:

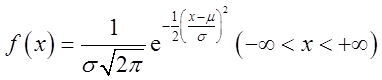

若随机变量X的概率密度函数为:

其中,σ>0,μ与σ均为常数,则称X服从参数为μ、σ的正态分布,记为N(μ,σ2),μ是正态分布的均值,σ2是方差。P(μ-2σ<X<μ+2σ)≈95%,表示正态随机变量X有95%的可能落在均值左右两个标准差之间。本题中,μ=1.64;一个基点表示0.01%,则σ=0.025,则该题英镑兑美元的汇率有95%的可能性处于1.59~1.69美元之间。

商业银行在发放贷款时,通常会要求借款人提供第三方信用担保作为还款保证,这种做法属于()管理策略。

本题解析:

风险转移是指通过购买某种金融产品或采取其他合法的经济措施将风险转移给其他经济主体的一种策略性选择。风险转移可分为保险转移和非保险转移,其中,担保属于非保险转移。

试卷分类:中级银行业法律法规与综合能力

练习次数:243次

试卷分类:中级银行管理

练习次数:228次

试卷分类:中级公司信贷

练习次数:228次

试卷分类:中级个人理财

练习次数:247次

试卷分类:中级风险管理

练习次数:235次

试卷分类:中级公司信贷

练习次数:239次

试卷分类:中级个人理财

练习次数:232次

试卷分类:中级个人理财

练习次数:241次

试卷分类:中级个人贷款

练习次数:238次

试卷分类:中级银行业法律法规与综合能力

练习次数:239次