推荐等级:

发布时间: 2023-07-12 15:28

扫码用手机做题

中国公民张女士2019年从中国境内取得收入如下:

(1)从任职公司每月取得工资收入18000元。

(2)一次性取得投资咨询收入20000元(扣缴义务人未扣缴税款);出版儿童文学作品一部,出版社支付稿酬40000元。

(3)张女士每月缴纳基本养老保险1200元,基本医疗保险600元,住房公积金1000元。

(4)张女士为独生子女,每月向其父母汇款1500元。

以下关于张女士2019年取得的收入说法,正确的是()。

本题解析:

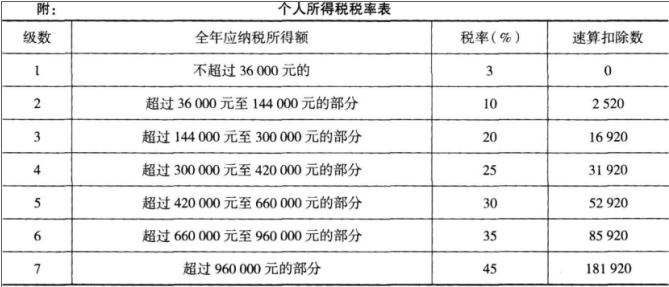

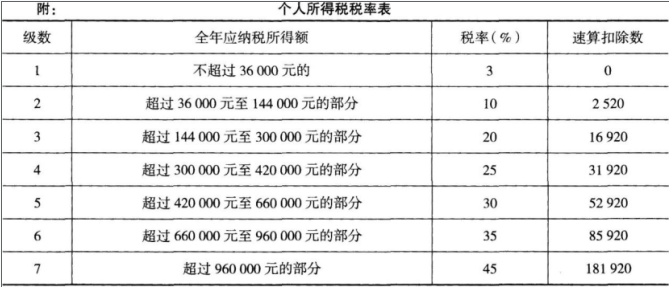

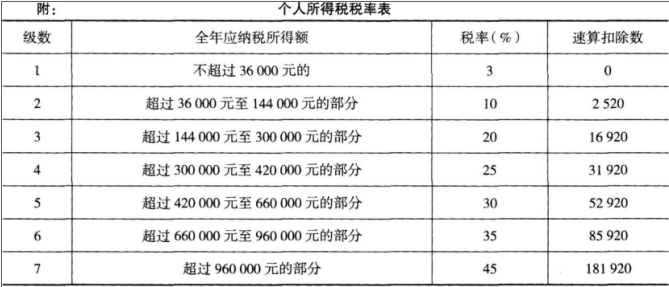

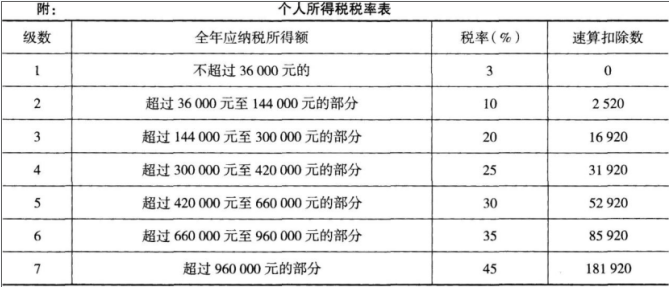

需要办理2019年度汇算清缴的情形包括:①2019年度已预缴税额大于年度应纳税额且申请退税的;②2019年度综合所得收入超过12万元且需要补税金额超过400元的。张女士的情形符合后一条。故选项B正确。

中国公民张女士2019年从中国境内取得收入如下:

(1)从任职公司每月取得工资收入18000元。

(2)一次性取得投资咨询收入20000元(扣缴义务人未扣缴税款);出版儿童文学作品一部,出版社支付稿酬40000元。

(3)张女士每月缴纳基本养老保险1200元,基本医疗保险600元,住房公积金1000元。

(4)张女士为独生子女,每月向其父母汇款1500元。

2019年张女士在(4)中的支出,其允许从应纳税收入中扣除的金额为()元。

本题解析:

根据《中华人民共和国个人所得税法》和有关文件的规定,纳税人赡养一位及以上被赡养人的赡养支出,统一按照以下标准定额扣除:纳税人为独生子女的,按照每月2000元的标准定额扣除;纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。允许扣除的金额:2000×12=24000(元)。故选项C正确。

中国公民张女士2019年从中国境内取得收入如下:

(1)从任职公司每月取得工资收入18000元。

(2)一次性取得投资咨询收入20000元(扣缴义务人未扣缴税款);出版儿童文学作品一部,出版社支付稿酬40000元。

(3)张女士每月缴纳基本养老保险1200元,基本医疗保险600元,住房公积金1000元。

(4)张女士为独生子女,每月向其父母汇款1500元。

2019年张女士在(3)中的支出,其允许从应纳税收入中扣除的金额为()元。

本题解析:

根据《中华人民共和国个人所得税法》和有关文件的规定,专项扣除包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。允许扣除的金额=(1200+600+1000)×12=33600(元)。故选项B正确。

中国公民张女士2019年从中国境内取得收入如下:

(1)从任职公司每月取得工资收入18000元。

(2)一次性取得投资咨询收入20000元(扣缴义务人未扣缴税款);出版儿童文学作品一部,出版社支付稿酬40000元。

(3)张女士每月缴纳基本养老保险1200元,基本医疗保险600元,住房公积金1000元。

(4)张女士为独生子女,每月向其父母汇款1500元。

2019年张女士在(2)中取得收入,其应纳税收入额为()元。

本题解析:

根据《中华人民共和国个人所得税法》和有关文件的规定,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按70%计算。收入额=20000×(1-20%)+40000×(1-20%)×70%=38400(元)。故选项A正确。

中国公民张女士2019年从中国境内取得收入如下:

(1)从任职公司每月取得工资收入18000元。

(2)一次性取得投资咨询收入20000元(扣缴义务人未扣缴税款);出版儿童文学作品一部,出版社支付稿酬40000元。

(3)张女士每月缴纳基本养老保险1200元,基本医疗保险600元,住房公积金1000元。

(4)张女士为独生子女,每月向其父母汇款1500元。

2019年张女士全年的应纳税所得额为()元。

本题解析:

综合所得的全年应纳税所得额是指,居民个人取得综合所得以每一纳税年度收入额减除费用6万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额。应纳税所得额=18000×12+38400-33600-24000-60000=136800(元)。故选项D正确。

某企业为增值税一般纳税人,2019年7月生产经营情况如下:

(1)专门开采天然气45000千立方米,采煤过程中生产天然气2800千立方米,开采原煤450万吨。

(2)用本企业生产的原煤加工成洗煤100万吨。

(3)销售原煤280万吨,取得不含税销售额22400万元,销售洗煤50万吨,取得不含税销售额4500万元。

(4)当月进口原煤100万吨,支付到港前运费、保险费10万元,支付购货佣金2万元,支付货款5000万元,支付到港后运费3万元、装卸费1万元。

(5)企业职工食堂和供热等用原煤1万吨,洗煤1万吨。

资源税税率:原煤6%,天然气8%。洗煤与原煤的折算率为60%。关税税率为15%。

该企业职工食堂和供热用原煤和洗煤应缴纳资源税税额为()万元。

本题解析:

根据资源税相关规定,纳税人既有对外销售应税产品,又有将应税产品自用于除连续生产应税产品以外的其他方面的,则自用的这部分应税产品,按纳税人对外销售应税产品的平均价格计算销售额征收资源税。纳税人将其开采的原煤加工为洗选煤销售的,以洗选煤销售额乘以折算率作为应税煤炭销售额计算缴纳资源税。原煤的销售价格=22400÷280=80(万元/万吨);洗煤的销售额=4500÷50×60%=54(万元/万吨)。应纳税额=销售额×适用税率=(80+54)×6%=8.04(万元)。故选项B正确。

某企业为增值税一般纳税人,2019年7月生产经营情况如下:

(1)专门开采天然气45000千立方米,采煤过程中生产天然气2800千立方米,开采原煤450万吨。

(2)用本企业生产的原煤加工成洗煤100万吨。

(3)销售原煤280万吨,取得不含税销售额22400万元,销售洗煤50万吨,取得不含税销售额4500万元。

(4)当月进口原煤100万吨,支付到港前运费、保险费10万元,支付购货佣金2万元,支付货款5000万元,支付到港后运费3万元、装卸费1万元。

(5)企业职工食堂和供热等用原煤1万吨,洗煤1万吨。

资源税税率:原煤6%,天然气8%。洗煤与原煤的折算率为60%。关税税率为15%。

该企业销售原煤应缴纳资源税税额为()万元。

本题解析:

根据资源税相关规定,纳税人开采原煤直接对外销售的,以原煤销售额作为应税煤炭销售额计算缴纳资源税。应纳税额=销售额×适用税率=22400×6%=1344(万元)。故选项C正确。

某企业为增值税一般纳税人,2019年7月生产经营情况如下:

(1)专门开采天然气45000千立方米,采煤过程中生产天然气2800千立方米,开采原煤450万吨。

(2)用本企业生产的原煤加工成洗煤100万吨。

(3)销售原煤280万吨,取得不含税销售额22400万元,销售洗煤50万吨,取得不含税销售额4500万元。

(4)当月进口原煤100万吨,支付到港前运费、保险费10万元,支付购货佣金2万元,支付货款5000万元,支付到港后运费3万元、装卸费1万元。

(5)企业职工食堂和供热等用原煤1万吨,洗煤1万吨。

资源税税率:原煤6%,天然气8%。洗煤与原煤的折算率为60%。关税税率为15%。

该企业销售洗煤应缴纳资源税税额为()万元。

本题解析:

根据资源税相关规定,纳税人将其开采的原煤,自用于连续生产洗选煤的,在原煤移送使用环节不缴纳资源税;纳税人将其开采的原煤加工为洗选煤销售的,以洗选煤销售额乘以折算率作为应税煤炭销售额计算缴纳资源税。应纳税额=销售额×适用税率=4500×60%×6%=162(万元)。故选项B正确。

某企业为增值税一般纳税人,2019年7月生产经营情况如下:

(1)专门开采天然气45000千立方米,采煤过程中生产天然气2800千立方米,开采原煤450万吨。

(2)用本企业生产的原煤加工成洗煤100万吨。

(3)销售原煤280万吨,取得不含税销售额22400万元,销售洗煤50万吨,取得不含税销售额4500万元。

(4)当月进口原煤100万吨,支付到港前运费、保险费10万元,支付购货佣金2万元,支付货款5000万元,支付到港后运费3万元、装卸费1万元。

(5)企业职工食堂和供热等用原煤1万吨,洗煤1万吨。

资源税税率:原煤6%,天然气8%。洗煤与原煤的折算率为60%。关税税率为15%。

该企业进口原煤应缴纳资源税税额为()万元。

本题解析:

在中华人民共和国领域及管辖海域开采应税矿产品或者生产盐的单位和个人,以产盐的单位和个人,以及除《中华人民共和国资源税暂行条例》规定不缴纳水资源的情形外,其他直接取用地表水、地下水的单位为资源税的纳税人。因为进口煤炭不属于“在中华人民共和国领域及管辖海域开采应税产品”,所以不需要缴纳资源税。故选项D正确。

某企业为增值税一般纳税人,2019年7月生产经营情况如下:

(1)专门开采天然气45000千立方米,采煤过程中生产天然气2800千立方米,开采原煤450万吨。

(2)用本企业生产的原煤加工成洗煤100万吨。

(3)销售原煤280万吨,取得不含税销售额22400万元,销售洗煤50万吨,取得不含税销售额4500万元。

(4)当月进口原煤100万吨,支付到港前运费、保险费10万元,支付购货佣金2万元,支付货款5000万元,支付到港后运费3万元、装卸费1万元。

(5)企业职工食堂和供热等用原煤1万吨,洗煤1万吨。

资源税税率:原煤6%,天然气8%。洗煤与原煤的折算率为60%。关税税率为15%。

该企业开采、生产天然气应缴纳资源税税额为()万元。

本题解析:

对“资源税税目税率幅度表”中列举名称的21种资源品目(不包含黏土、矿石)和未列举名称的其他金属矿产品实行从价计征,其中天然气按照销售额的6%~10%在销售环节征资源税,而不是在开采环节征收。故选项D正确。

试卷分类:初级经济师人力资源管理

练习次数:188次

试卷分类:初级经济师人力资源管理

练习次数:189次

试卷分类:初级建筑与房地产经济

练习次数:202次

试卷分类:初级运输经济

练习次数:198次

试卷分类:初级运输经济

练习次数:183次

试卷分类:初级经济师保险专业

练习次数:193次

试卷分类:初级经济师保险专业

练习次数:197次

试卷分类:初级经济师财政税收

练习次数:192次

试卷分类:初级经济师财政税收

练习次数:193次

试卷分类:初级经济师财政税收

练习次数:199次