推荐等级:

发布时间: 2022-01-04 16:31

扫码用手机做题

2020年3月,某国有企业甲公司会计机构负责人吴某因故离职,甲公司聘用王某担任会计机构负责人,在单位负责人张某的监交下,按照相应程序吴某与王某进行工作交接。

2020年5月,甲公司聘任赵某、孙某担任公司的出纳,分别兼任会计档案的保管、债权债务账目的登记工作。孙某为会计机构负责人王某的儿媳。

2020年12月,为完成利润指标,会计机构负责人王某采取虚增营业收入等方法,调整财务会计报告为盈利500万元后对外提供。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

下列关于财务会计报告签章的说法中,符合会计法律制度规定的是( )。

本题解析:

企业对外提供的财务会计报告应当由单位负责人和主管会计工作的负责人、会计机构负责人(会计主管人员)签名并盖章;设置总会计师的单位,还须由总会计师签名并盖章。

甲矿场为增值税一般纳税人,主要从事铝土矿开采和销售业务,2021 年 1 月有关经营情况如下:

(1)购进振动给料机一台,取得增值税专用发票注明税款 25.5 万元;接受丙运输公司提供的运输服务,取得增值税专用发票注明税款 1.35 万元。

(2)接受设备维修应税劳务,取得增值税专用发票注明税款 10.25 万元。

(3)销售自产铝土矿原矿 2 000 吨,向购买方收取含税价款 678 万元,另收取从坑口到码头的运输费用为含税金额 13.56 万元、装卸费用为含税金额 2.26 万元(均未取得有效凭据)。

(4)从乙矿场购入一批铝土矿原矿,取得增值税专用发票注明金额 300 万元,当月将上述外购原矿与自采原矿混合洗选加工为选矿对外销售,取得不含税销售额 1 500 万元。

已知,甲矿场铝土矿原矿适用的资源税税率为 9%,选矿适用的资源税税率为 4.5%;乙矿场铝土矿原矿适用的资源税税率为 5.5%,选矿适用的资源税税率为 2.5%,增值税税率为 13%。

要求:

根据上述材料,不考虑其他因素,分析回答下列小题。

计算甲矿场当月增值税销项税额的下列算式中,正确的是( )。

本题解析:

增值税销售额是指纳税人发生应税销售行为向购买方收取的全部价款和价外费用。运输费用和装卸费用均属于价外费用,需要计征增值税,当期销项税额=含税销售额÷(1+增值税税率)×适用税率。

甲矿场为增值税一般纳税人,主要从事铝土矿开采和销售业务,2021 年 1 月有关经营情况如下:

(1)购进振动给料机一台,取得增值税专用发票注明税款 25.5 万元;接受丙运输公司提供的运输服务,取得增值税专用发票注明税款 1.35 万元。

(2)接受设备维修应税劳务,取得增值税专用发票注明税款 10.25 万元。

(3)销售自产铝土矿原矿 2 000 吨,向购买方收取含税价款 678 万元,另收取从坑口到码头的运输费用为含税金额 13.56 万元、装卸费用为含税金额 2.26 万元(均未取得有效凭据)。

(4)从乙矿场购入一批铝土矿原矿,取得增值税专用发票注明金额 300 万元,当月将上述外购原矿与自采原矿混合洗选加工为选矿对外销售,取得不含税销售额 1 500 万元。

已知,甲矿场铝土矿原矿适用的资源税税率为 9%,选矿适用的资源税税率为 4.5%;乙矿场铝土矿原矿适用的资源税税率为 5.5%,选矿适用的资源税税率为 2.5%,增值税税率为 13%。

要求:

根据上述材料,不考虑其他因素,分析回答下列小题。

计算甲矿场当月销售铝土矿选矿应缴纳资源税的下列算式中,正确的是( )。

本题解析:

纳税人以外购原矿与自采原矿混合洗选加工为选矿产品销售,在计算应税产品销售额(数量)时,准予扣减的外购应税产品购进金额(数量)=外购原矿购进金额(数量)×(本地区原矿适用税率÷本地区选矿产品适用税率)。

甲矿场为增值税一般纳税人,主要从事铝土矿开采和销售业务,2021 年 1 月有关经营情况如下:

(1)购进振动给料机一台,取得增值税专用发票注明税款 25.5 万元;接受丙运输公司提供的运输服务,取得增值税专用发票注明税款 1.35 万元。

(2)接受设备维修应税劳务,取得增值税专用发票注明税款 10.25 万元。

(3)销售自产铝土矿原矿 2 000 吨,向购买方收取含税价款 678 万元,另收取从坑口到码头的运输费用为含税金额 13.56 万元、装卸费用为含税金额 2.26 万元(均未取得有效凭据)。

(4)从乙矿场购入一批铝土矿原矿,取得增值税专用发票注明金额 300 万元,当月将上述外购原矿与自采原矿混合洗选加工为选矿对外销售,取得不含税销售额 1 500 万元。

已知,甲矿场铝土矿原矿适用的资源税税率为 9%,选矿适用的资源税税率为 4.5%;乙矿场铝土矿原矿适用的资源税税率为 5.5%,选矿适用的资源税税率为 2.5%,增值税税率为 13%。

要求:

根据上述材料,不考虑其他因素,分析回答下列小题。

计算甲矿场当月销售自产铝土矿原矿应缴纳资源税的下列算式中,正确的是( )。

本题解析:

资源税应税产品销售额是指纳税人销售应税矿产品向购买方收取的全部价款,但不包括收取的增值税税款。由于从坑口到码头的运输费用和装卸费用未取得有效凭据的,因此不得从销售额中扣除。甲矿场当月销售自产铝土矿原矿应缴纳资源税税额=(678+13.56+2.26)÷(1+13%)×9%=55.26(万元)。

甲矿场为增值税一般纳税人,主要从事铝土矿开采和销售业务,2021 年 1 月有关经营情况如下:

(1)购进振动给料机一台,取得增值税专用发票注明税款 25.5 万元;接受丙运输公司提供的运输服务,取得增值税专用发票注明税款 1.35 万元。

(2)接受设备维修应税劳务,取得增值税专用发票注明税款 10.25 万元。

(3)销售自产铝土矿原矿 2 000 吨,向购买方收取含税价款 678 万元,另收取从坑口到码头的运输费用为含税金额 13.56 万元、装卸费用为含税金额 2.26 万元(均未取得有效凭据)。

(4)从乙矿场购入一批铝土矿原矿,取得增值税专用发票注明金额 300 万元,当月将上述外购原矿与自采原矿混合洗选加工为选矿对外销售,取得不含税销售额 1 500 万元。

已知,甲矿场铝土矿原矿适用的资源税税率为 9%,选矿适用的资源税税率为 4.5%;乙矿场铝土矿原矿适用的资源税税率为 5.5%,选矿适用的资源税税率为 2.5%,增值税税率为 13%。

要求:

根据上述材料,不考虑其他因素,分析回答下列小题。

计算甲矿场当月允许抵扣增值税进项税额的下列算式中,正确的是( )。

本题解析:

甲矿场当月允许抵扣增值税进项税额=25.5+1.35+10.25+300×13%=76.1(万元)。

中国公民李某为甲公司研发部经理,有两个孩子,女儿读小学一年级,儿子2018年出生;李某为独生子,父母已年满60岁。2020年李某有关收支情况如下:

(1)每月取得工资、薪金所得16 000元,每月缴纳基本养老保险费、基本医疗保险费、失业保险费、住房公积金2 700元。

(2)每月偿还享受首套住房贷款利率的住房贷款本息3 500元。

(3)3月发表文章取得稿酬3 000元。

(4)因持有境内丙上市公司股票,取得股息6 000元,该股票系李某半年前从公开发行和转让市场购入。

(5)取得储蓄存款利息4 000元。

(6)在商场购买冰箱,获赠一台价值180元的榨汁机。

(7)取得保险赔偿收入8 000元。

已知:综合所得减除费用60 000元;子女教育专项附加扣除标准为1 000元/月;住房贷款利息专项附加扣除标准为1 000元/月;赡养老人专项附加扣除标准为2 000元/月;相关专项附加扣除由李某按扣除标准的100%扣除。

稿酬所得个人所得税预扣率为20%,每次收入不超过4 000元的,减除费用按800元计算;稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。

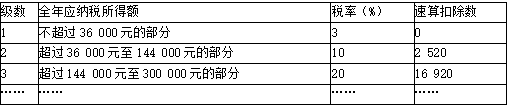

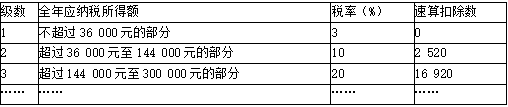

个人所得税税率表(节选)

(居民个人综合所得适用)

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算李某2020年综合所得应缴纳个人所得税税额的下列算式中,正确的是()。

本题解析:

李某取得的综合所得包括工资薪金所得和稿酬所得。稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。应纳税额=[全年的工资+稿酬所得-全年的专项扣除-全年的生计费60 000-全年的专项附加扣除]×10%-2 520=2 808(元)。

中国公民李某为甲公司研发部经理,有两个孩子,女儿读小学一年级,儿子2018年出生;李某为独生子,父母已年满60岁。2020年李某有关收支情况如下:

(1)每月取得工资、薪金所得16 000元,每月缴纳基本养老保险费、基本医疗保险费、失业保险费、住房公积金2 700元。

(2)每月偿还享受首套住房贷款利率的住房贷款本息3 500元。

(3)3月发表文章取得稿酬3 000元。

(4)因持有境内丙上市公司股票,取得股息6 000元,该股票系李某半年前从公开发行和转让市场购入。

(5)取得储蓄存款利息4 000元。

(6)在商场购买冰箱,获赠一台价值180元的榨汁机。

(7)取得保险赔偿收入8 000元。

已知:综合所得减除费用60 000元;子女教育专项附加扣除标准为1 000元/月;住房贷款利息专项附加扣除标准为1 000元/月;赡养老人专项附加扣除标准为2 000元/月;相关专项附加扣除由李某按扣除标准的100%扣除。

稿酬所得个人所得税预扣率为20%,每次收入不超过4 000元的,减除费用按800元计算;稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。

个人所得税税率表(节选)

(居民个人综合所得适用)

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算李某2020年度允许扣除的专项附加扣除的下列算式中,正确的是()。

本题解析:

李某的儿子未满三岁,只能扣除一个子女的教育支出;赡养老人支出不按照老人人数加倍;住房贷款利息按照每月1 000元定额扣除,不考虑实际支付的利息金额。

中国公民李某为甲公司研发部经理,有两个孩子,女儿读小学一年级,儿子2018年出生;李某为独生子,父母已年满60岁。2020年李某有关收支情况如下:

(1)每月取得工资、薪金所得16 000元,每月缴纳基本养老保险费、基本医疗保险费、失业保险费、住房公积金2 700元。

(2)每月偿还享受首套住房贷款利率的住房贷款本息3 500元。

(3)3月发表文章取得稿酬3 000元。

(4)因持有境内丙上市公司股票,取得股息6 000元,该股票系李某半年前从公开发行和转让市场购入。

(5)取得储蓄存款利息4 000元。

(6)在商场购买冰箱,获赠一台价值180元的榨汁机。

(7)取得保险赔偿收入8 000元。

已知:综合所得减除费用60 000元;子女教育专项附加扣除标准为1 000元/月;住房贷款利息专项附加扣除标准为1 000元/月;赡养老人专项附加扣除标准为2 000元/月;相关专项附加扣除由李某按扣除标准的100%扣除。

稿酬所得个人所得税预扣率为20%,每次收入不超过4 000元的,减除费用按800元计算;稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。

个人所得税税率表(节选)

(居民个人综合所得适用)

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算李某3月份稿酬所得应预扣预缴个人所得税税额的下列算式中,正确的是()。

本题解析:

稿酬所得预扣预缴时,每次收入不超过4 000元的,减除800元费用为收入额,收入额减按70%计算。

2020 年 9 月甲公司进口生产设备一台,海关审定的货价 100 万元,运抵我国关境内输入地起卸前的运费 10 万元、包装费 5 万元,另支付买方佣金 6 万元。已知关税税率为 10%。计算甲公司当月该笔业务应纳关税税额的下列算式中,正确的是( )。

本题解析:

一般贸易项下进口的货物以海关审定的成交价格为基础的到岸价格作为完税价格。到岸价格是指包括货价以及货物运抵我国关境内输入地点起卸前的包装费、运费、保险费和其他劳务费等费用构成的一种价格,包括卖方佣金,不包括买方佣金。应纳关税税额=关税完税价格×关税税率=(100+10+5)×10%=11.5(万元)。

试卷分类:初级会计经济法基础

练习次数:195次

试卷分类:初级会计实务

练习次数:208次

试卷分类:初级会计经济法基础

练习次数:262次

试卷分类:初级会计经济法基础

练习次数:248次

试卷分类:初级会计实务

练习次数:251次

试卷分类:初级会计实务

练习次数:293次

试卷分类:初级会计实务

练习次数:274次

试卷分类:初级会计实务

练习次数:288次

试卷分类:初级会计实务

练习次数:230次

试卷分类:初级会计实务

练习次数:220次