推荐等级:

发布时间: 2021-12-31 14:32

扫码用手机做题

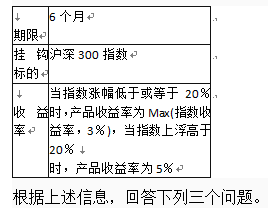

根据下面资料,回答98-100题

某结构化产品的主要条款如表7—1所示。

表7—1某结构化产品的主要条款

100假设产品发行时指数点位为3200,则产品的行权价和障碍价分别是( )。

本题解析:

产品的行权价为:3200×(1+3%)=3296;产品的障碍价为:3200×(1+20%)=3840。

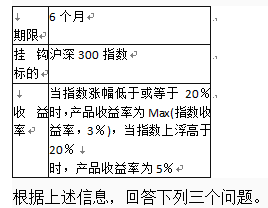

根据下面资料,回答98-100题

某结构化产品的主要条款如表7—1所示。

表7—1某结构化产品的主要条款

99产品中嵌入的期权是( )。

本题解析:

障碍期权是指在其生效过程中受到一定限制的期权,其目的是把投资者的收益或损失控制在一定范围之内。障碍期权一般归为两类,即敲出期权和敲入期权。敲出期权是当标的资产价格达到一个特定障碍水平时,该期权作废;敲人期权是只有当标的资产价格达到一个特定障碍水平时,该期权才有效。该结构化产品当指数上浮高于20%时,产品收益率固定为5%,即指数上浮到障碍水平20%时,产品收益率为5%的条款才生效,因此该结构化产品嵌入了一个含敲入条款的看涨期权。

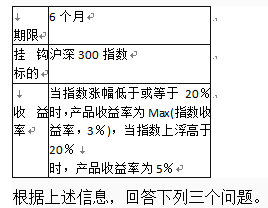

根据下面资料,回答98-100题

某结构化产品的主要条款如表7—1所示。

表7—1某结构化产品的主要条款

98产品的最高收益率和最低收益率分别是( )。

本题解析:

当指数涨幅低于或等于20%时,产品收益率为Max(指数收益率,3%),则投资者此时的最高收益率为20%,最低收益率为3%;当指数上浮高于20%时,产品收益为5%。综合可得,产品的最高收益率为20%,最低收益率为3%。

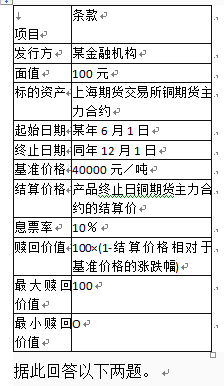

根据下面资料,回答96-97题

某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结构化产品获得看涨期权的多头头寸,具体条款如表8—2所示。

表8—2某金融机构发行的结构化产品的基本条款

96 这是一款( )的结构化产品。

本题解析:

收益增强型结构化产品通常在票据中嵌入股指期权空头或者价值为负的股指期货或远期合约,其中期权空头结构最为常用。期权空头使得投资者获得期权费收入,将该收入叠加到票据的利息中,就产生了更高的利息流。

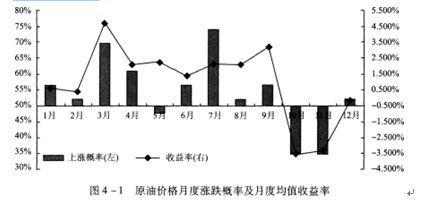

图4—1给出了2015年1月~2015年12月原油价格月度涨跌概率及月度均值收益率,根据该图,下列说法不正确的有( )。

本题解析:

C项,由图4—1可知,一年中原油价格上涨概率超过50%的有9个月,上涨概率最高的是7月份,其次是3月份。

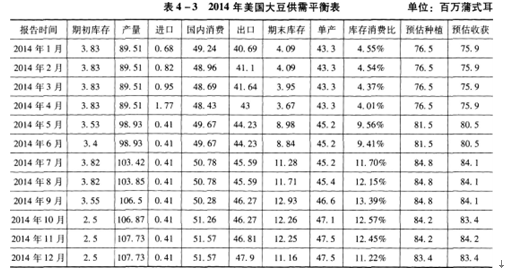

表4—3是美国农业部公布的美国国内大豆供需平衡表,有关大豆供求基本面的信息在供求平衡表中基本上都有所反映。

美国大豆从2014年5月开始转跌,然后一路走低,根据表4—3中的数据,分析美国大豆开始转跌的原因是( )。

本题解析:

5月份美国大豆期末库存消费比由4.01%上调至9.56%,说明大豆供大于求。此后几个月美国大豆单产及库存消费比又陆续上调,其中,2014年9月美国大豆库存消费比达到13.39%,宽松的供需预期导致了美国大豆的一路走低。

根据下面资料,回答91-93题

2015年1月16日3月大豆CBOT期货价格为991美分/蒲式耳,到岸升贴水为147.48美分/蒲式耳,当日汇率为6.1881,港杂费为180元/吨。据此回答下列三题。

93考虑到运输时间,大豆实际到港可能在5月前后,2015年1月16日大连豆粕5月期货价格为3060元/吨,豆油5月期货价格为5612元/吨。按照0.785的出粕率,0.185的出油率,120元/吨的压榨费用来估算,则5月盘面大豆期货套期保值利润为( )元/吨。

本题解析:

2015年1月16日3月大豆估算的到岸完税价为3170.84元/吨,根据估算公式,大豆期货盘面套期保值利润=豆粕期价×出粕率+豆油期价×出油率-进口大豆成本-压榨费用,则5月盘面大豆期货套期保值利润为3060×0.785+5612 ×0.185-3170.84-120=149.48(元/吨)。

根据下面资料,回答91-93题

2015年1月16日3月大豆CBOT期货价格为991美分/蒲式耳,到岸升贴水为147.48美分/蒲式耳,当日汇率为6.1881,港杂费为180元/吨。据此回答下列三题。

923月大豆到岸完税价为( )元/吨。

本题解析:

根据估算公式,到岸完税价(元/吨)=到岸价格(美元/吨)×1.13(增值税13%)×1.03(进口关税3%)×美元兑人民币汇率+港杂费,则3月大豆到岸完税价为415.26×1.13×1.03 ×6.1881+180=3170.84(元/吨)。

试卷分类:期货投资分析

练习次数:239次

试卷分类:期货投资分析

练习次数:221次

试卷分类:期货投资分析

练习次数:207次

试卷分类:期货投资分析

练习次数:227次

试卷分类:期货投资分析

练习次数:225次

试卷分类:期货法律法规

练习次数:208次

试卷分类:期货法律法规

练习次数:212次

试卷分类:期货投资分析

练习次数:231次

试卷分类:期货投资分析

练习次数:233次

试卷分类:期货基础知识

练习次数:211次