推荐等级:

发布时间: 2021-08-04 09:15

扫码用手机做题

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

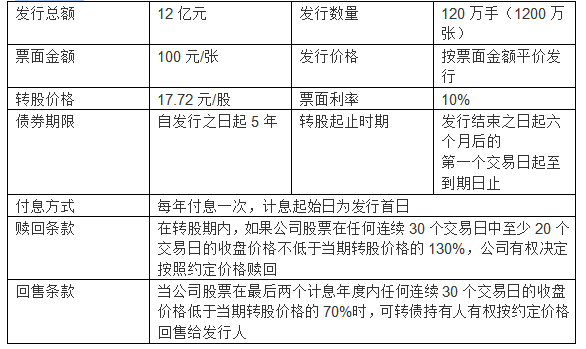

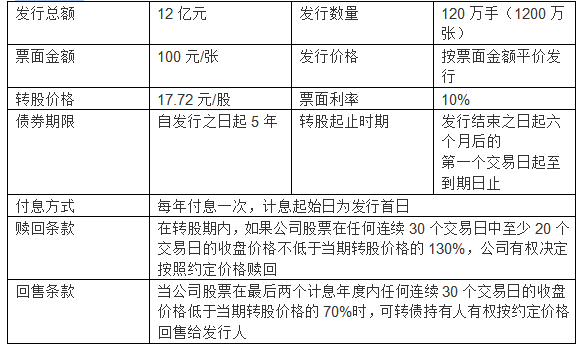

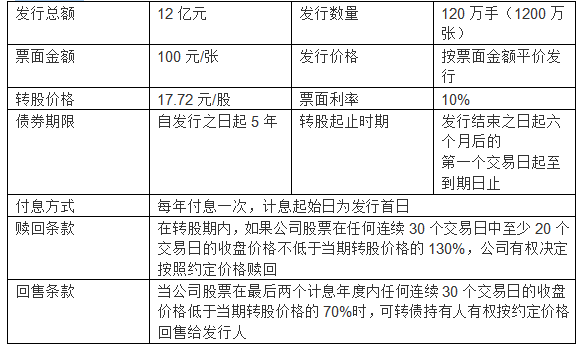

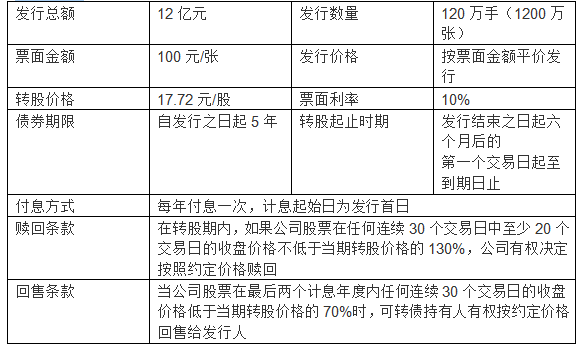

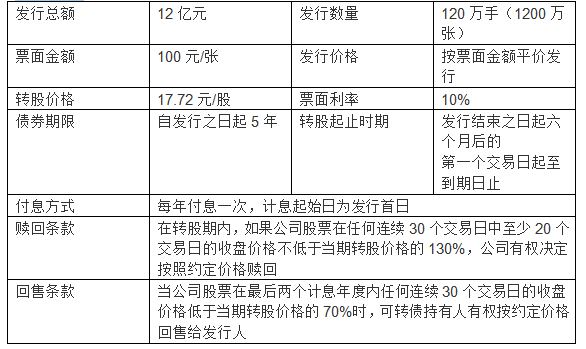

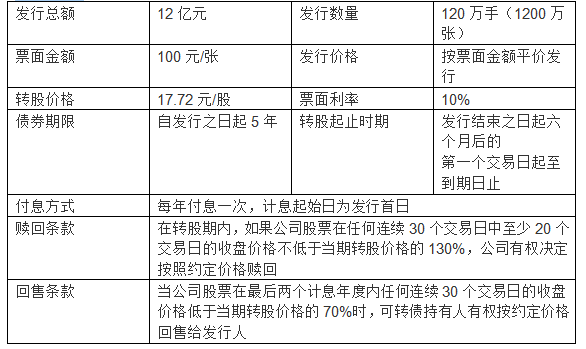

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

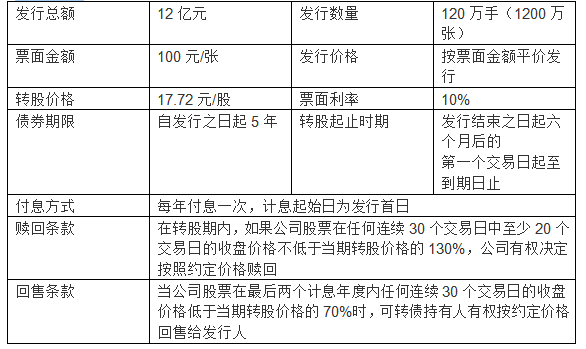

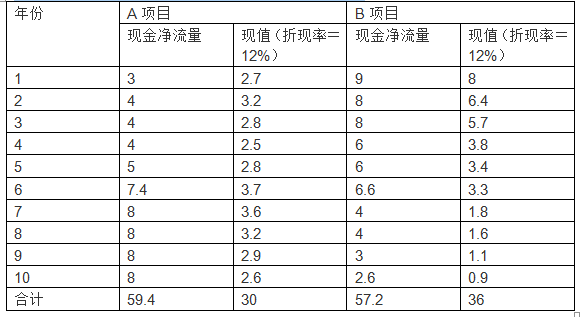

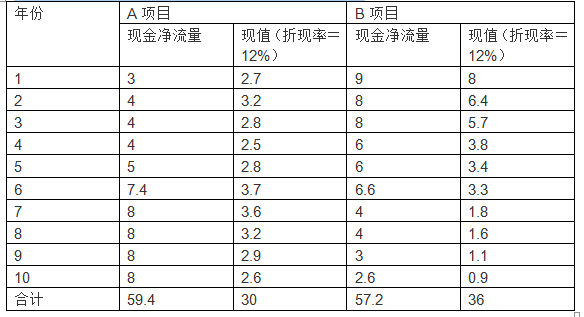

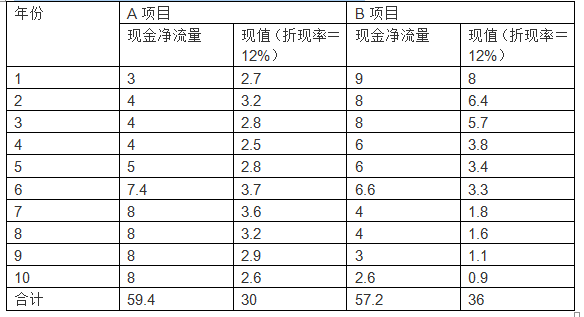

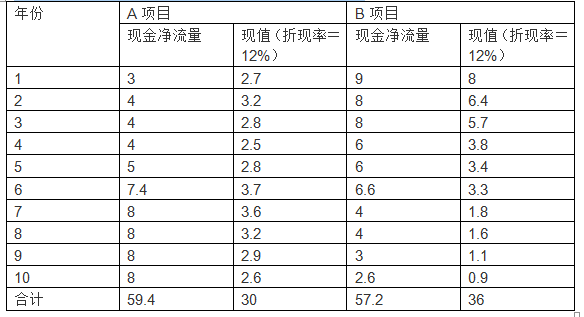

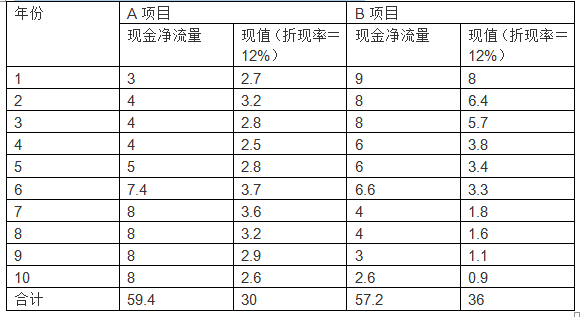

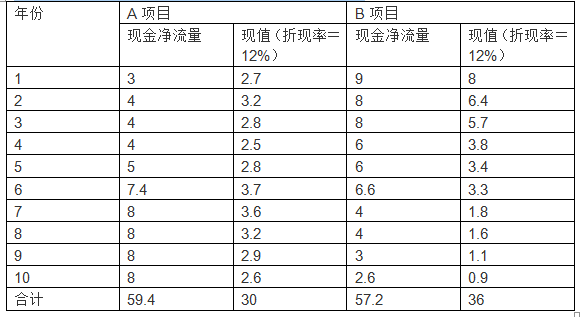

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

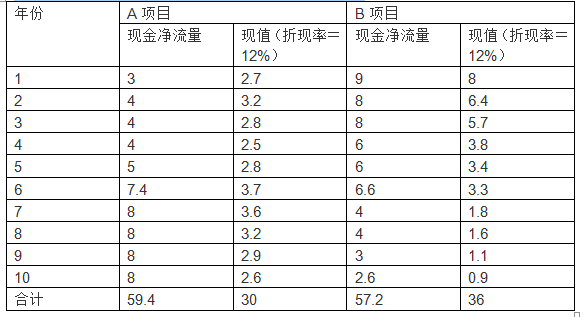

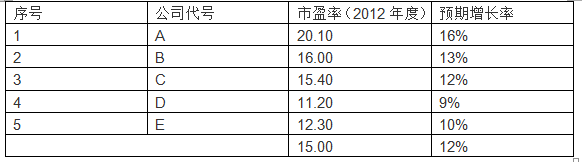

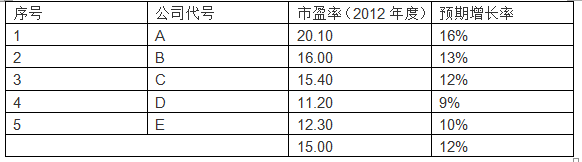

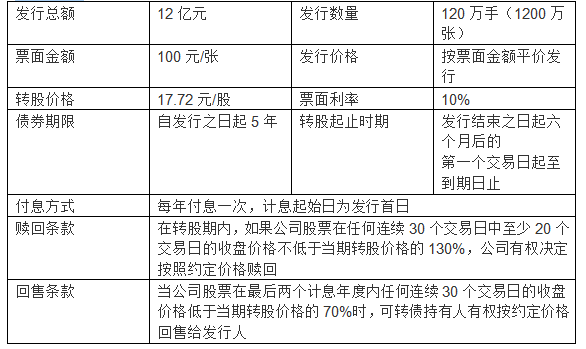

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

Based on the information provided in Materials 4(资料四),(i)identify the three driving factors that affect the P/E ratio(市盈率);(ii)with the related financial information provided for 2012, calculate the share values of Albert Company using the P/E ratio model(市盈率模型)and the adjusted P/E ratio model(修正市盈率模型)respectively, and evaluate whether the transaction price of USD 16 per share was overpriced or underpriced using each model;(iii)briefly explain why Henry Company finally decided to use the adjusted P/E ratio model when evaluating Albert Company.

本题解析:

(1)The three driving factors affecting P/E ratio are the enterprise’s sustainable growth rate, dividend payout ratio, and risks (share capital cost)。

(2)The value per share of Albert Company computed using the P/E ratio model is: 15×0.80=USD 12/share

The transaction price of USD 16 per share was over-priced.

The value per share of Albert Company computed using the adjusted P/E ratio model is: 15/12%×18%×0.80=USD 18/share

The transaction price of USD 16 per share was under-priced.

(3)Among the many driving factors affecting P/E ratio, the crucial variable is the growth rate. As there is a large difference between the growth rate of Albert Company and the growth rate of these comparable companies, it will result a large variance in the outcome. Therefore, using the adjusted P/E ratio model could minimize the impact of growth rate when these companies are in the same industry but with different growth rates.

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

Based on the information provided in Materials 4(资料四), calculate the net present value(净现值) and present value index(现值指数) for Project A and Project B respectively, and decide whether the net present value method and the present value index method is more appropriate for the project evaluation in terms of the efficiency of investment, given the same project period. Please provide a reason to support your answer.

本题解析:

Using the net present value method

Net present value for Project A is 30-20=USD 10 million

Net present value for Project B is 36-25=USD 11 million

Under net present value method, Project B should be selected for investment.

Using the present value inde× method

Present value inde× for Project A is 30/20=1.5

Present value inde× for Project B is 36/25=1.44

Under present value inde× method, Project A should be selected for investment.

The decision made using the present value inde× method is more appropriate.

Reason: Compared to net present value method, the present value inde× method eliminated the differences caused by different amounts of investment.

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

Based on the information provided in Materials 4(资料四), indicate the payback period(回收期) for Project A and Project B respectively, and briefly describe the advantages and disadvantages of using the payback period method.

本题解析:

The payback period for Project A is: 4+(20-3-4-4-4)/5= 5 years

The payback period for Project B is: 2+(25-9-8)/8=3 years

Advantages of using the payback period method:

(1)The calculation is simple;

(2)It is easy for decision makers to understand;

(3)It gives a higher level indication of the projects’ liquidity and risk.

Disadvantages of using the payback period method:

(1)This method ignores time value of money by assuming values are the same at different times;

(2)This method does not consider cash flows after the payback period, therefore giving no indication of the profitability;

(3)This method tends to encourage companies to accept short-term projects and to abandon long-term projects that are of strategic value.

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

根据资料四,列出鑫龙制药收购美国Albert公司后可能带来的主要风险,并简述风险的内容。

本题解析:

(1)企业文化风险

Albert公司为一家在美国注册的法人机构,其主要资产及监管机构均在美国,企业管理制度和公司文化等经营环境,与鑫龙制药当前的经营环境均存在较大差异,导致未来可能会引发企业文化风险。

(2)产品类别单一风险

Albert公司主营业务是心血管疾病原料药的研发、生产和销售,一旦该产品市场发生不利变化情况下,由于产品类别较为单一,可能会对公司经营业绩带来重大不利影响。

(3)大客户依赖风险

报告期内,公司前五大客户销售收入占其全部营业收入比例超过 85%,客户集中度较高。尽管公司一直和大客户有着长期稳定的合作关系,但仍然可能存在依赖大客户的风险。

(4)外币汇兑风险

Albert公司业务遍布美国、欧盟等多个国家或地区,日常运营中涉及美元、欧元等多种交易币种,而鑫龙制药的记账本位币为人民币,未来随着人民币、美元、欧元等币种之间汇率的不断变化,可能给未来运营带来汇兑风险。

(5)核心人才流失风险

Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员,一旦核心人才出现大量流失,将对Albert公司核心竞争力造成重大的不利影响。

(6)产品质量及安全生产风险

公司产品生产流程长、工序复杂,影响公司产品质量的因素多,且在生产中涉及乙醇等有机化学危险品,尽管公司制定了一系列的质量控制与安全生产制度,但仍然可能因不可预知原因导致出现产品质量或安全生产问题,从而给公司带来索赔甚至停止经营的风险。

(7)环保违规风险

Albert公司在生产过程中会产生废水、废气等污染物,存在未来国家或地区环保标准提高或在生产中出现环保违规而受到处罚的风险。

(8)产品价格下跌风险

宏观经济环境的影响带来欧美各国加强了对医疗费用支出的控制,导致原料药销售价格持续下降,目前尚未完全摆脱下降趋势,未来公司产品价格存在进一步下跌的风险。

(9)存货跌价损失风险

报告期末Albert公司存货余额较大,其中大部分是原材料和库存商品,不能排除因为市场的变化导致存货发生跌价损失,从而对公司经营业绩产生不利影响。

(10)2008年不良反应事件相关诉讼风险

2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,至今有数起个别案件尚未达成和解,因此尚未结案,存在因相关诉讼而导致损失的风险。

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

根据资料三,结合《证券法》的要求,判断鑫龙制药发行的可转换公司债券是否满足上市交易条件,并简要说明理由。简述采用可转换公司债券筹资的优缺点。

本题解析:

(1)鑫龙制药发行的可转换公司债券符合上市交易条件。

理由如下:

本次发行的可转换公司债券的期限为自发行之日起5年,超过1年,符合规定。

本次发行的可转换公司债券发行总额为12亿元,超过人民币5000万元,符合规定。

(2)可转换公司债券筹资的优缺点

优点

与普通债券相比,可转换公司债券使得公司能够以较低的利率取得资金。债权人同意接受较低利率的原因是有机会分享公司未来发展带来的收益。可转换公司债券的票面利率低于同一条件下的普通债券的利率,降低了公司前期的筹资成本。与此同时,它向投资人提供了转为股权投资的选择权,使之有机会转为普通股并分享公司更多地收益。但可转换公司债券一旦转换成普通股后,其原有的低息优势将不复存在,公司要承担普通股的筹资成本。

与普通股相比,可转换公司债券使得公司取得了以高于当前股价出售普通股的可能性。有些公司本来是想发行股票而不是债务,但是认为当前其股票价格太低,为筹集同样的资金需要发行更多的股票。为避免直接发行新股而遭受损失,才通过发行可转换公司债券变相发行普通股。因此,在发行新股时机不理想时,可以先发行可转换公司债券,然后通过转换实现较高价格的股权筹资。这样做不至于因为直接发行新股而进一步降低公司股票市价。而且因为转换期较长,即使在将来转换股票时,对公司股价的影响也较温和,从而有利于稳定公司股票。

缺点

股价上涨风险。虽然可转换公司债券的转换价格高于其发行时的股票价格,但如果转换时股票价格大幅上涨,公司只能以较低的固定转换价格换出股票,会降低公司的股权筹资额。

股价低迷风险。发行可转换公司债券后,如果股价没有达到转股所需要的水平,可转换公司债券持有者没有如期转换普通股,则公司只能继续承担债务。在订有回售条款的情况下,公司短期内集中偿还债务的压力会更明显。尤其是有些公司发行可转换公司债券的目的是筹集权益资本,股价低迷使其原定目的无法实现。

筹资成本高于纯债券。尽管可转换公司债券的票面利率比纯债券低,但是加入转股成本之后的总筹资成本比纯债券要高。

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

根据资料三,指出独立董事赵勇的四个观点是否妥当,如果不妥,简要说明理由。

本题解析:

(1)观点1不妥。

理由:可转换公司债券向投资者提供了转为股权投资的选择权,使之有机会转为普通股并分享公司更多的收益,因此投资者愿意接受可转换公司债券的票面利率低于同一条件下普通债券的利率。

(2)观点2不妥。

理由:根据我国《上市公司证券发行管理办法》规定,可转换公司债券自发行结束之日起6个月后方可转换为公司股票,这是法定要求。

(3)观点3不妥。

理由:转股价格即转换发生时投资者为取得普通股每股所支付的实际价格。而可转换公司债券的最低价值,应当是债券价值和转换价值两者中较高者,这是市场套利的结果。通常情况下,转换价格比发行时的股价高出20%-30%。

(4)观点4不妥。

理由:

赎回条款是可转换公司债券的发行公司可以在债券到期日之前提前赎回债券的规定。设置赎回条款一方面是为了促使债券持有人转换股份,另一方面还可以使发行公司避免市场利率下降后,继续向债券持有人按较高的债券票面利率支付利息所蒙受的损失,所以实际是对发行公司的保护。

回售条款是在可转换公司债券发行公司的股票价格达到某种恶劣程度时,债券持有人有权按照约定的价格将可转换公司债券卖给发行公司的有关规定。设置回售条款是为了保护债券投资人的利益,使他们能够避免遭受过大的投资损失,从而降低投资风险。合理的回售条款可以使投资者具有安全感,因而有利于吸引投资者。

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

根据资料二,指出鑫龙制药就所提及的重大资产重组事宜召开股东大会的表决过程中的违规之处,并简要说明理由。

本题解析:

(1)以网络会议形式就重大资产重组事宜召开股东大会,不符合规定。理由:根据有关规定,上市公司就重大资产重组事宜召开股东大会,应当以现场会议形式召开。

(2)就重大资产重组事项作出的决议,以股东所持表决权半数以上同意即为通过,不符合规定。理由:根据有关规定,上市公司股东大会就重大资产重组事项作出决议,必须经出席会议的股东所持表决权的2/3以上通过。

(3)控股股东参与重大资产重组事项决议的表决,不符合规定。理由:根据有关规定,上市公司重大资产重组事宜与本公司股东或者其关联人存在关联关系的,股东大会就重大资产重组事项进行表决时,关联股东应当回避表决。甲集团为本次交易的关联股东,应当回避表决。

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

根据《上市公司收购管理办法》,列举四个免于以要约收购方式增持股份的事项。根据资料二,指出鑫龙制药收购恒健制药的行为是否属于中国证监会免于要约收购的豁免情形,并简要说明理由。

本题解析:

(1)免于以要约收购方式增持股份的事项:

收购人与出让人能够证明本次转让未导致上市公司的实际控制人发生变化。

上市公司面临严重财务困难,收购人提出的挽救公司的重组方案取得该公司股东大会批准,且收购人承诺3年内不转让其在该公司中所拥有的权益。

经上市公司股东大会非关联股东批准,收购人取得上市公司向其发行的新股,导致其在该公司拥有权益的股份超过该公司已发行股份的30%,收购人承诺3年内不转让本次向其发行的新股,且公司股东大会同意收购人免于发出要约。

中国证监会为适应证券市场发展变化和保护投资者合法权益的需要而认定的其他情形。

(2)鑫龙制药和恒健制药由于受同一集团控制,鑫龙制药收购恒健制药后并未导致上市公司最终的实际控制人发生变化,因此,该收购行为属于中国证监会免于要约收购的豁免情形。

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

根据资料二,分析鑫龙制药中长期发展的三个阶段所属发展战略的主要实现途径。判断各个发展阶段分别属于发展战略中的何种细分战略类型,并简要说明理由。指出在鑫龙制药三个不同发展阶段中可能采用的组织结构类型,并简要分析理由。

本题解析:

(1)各阶段的主要实现途径:

第一阶段的主要途径:内部发展(新建)。内部发展指企业利用自身内部资源谋求发展的战略。

第二阶段的主要途径:战略联盟。战略联盟是指两个或两个以上经营实体之间为了达到某种战略目的而建立的一种合作关系。

第三阶段的主要途径:外部发展(并购)。外部发展是指企业通过取得外部经营资源谋求发展的战略。外部发展的狭义内涵是并购,并购包括收购与合并。

(2)各发展阶段的细分战略及其理由

1)第一阶段

细分战略类型:市场渗透--现有产品和现有市场

理由:通过加强对公司内部营销的投入和管理,从而扩大现有产品抗生素原料药及制剂现有市场份额,加强现有产品的现有市场优势。

2)第二阶段

细分战略类型:市场开发--现有产品和新市场

理由:通过战略合作,向海外市场拓展现有产品抗生素原料药及制剂。

3)第三阶段

细分战略类型:多元化--新产品和新市场

理由:通过并购重组方式实现除现有产品抗生素原料药及制剂之外的生物药等其他产业板块打造和市场拓展。

(3)各发展阶段的组织结构类型及其分析

1)第一阶段的组织结构类型:采用简单结构(创业型组织结构)或职能制组织结构。

分析:在产业处于发展阶段、当时外部环境竞争不激烈的条件下,企业着重发展单一产品,试图通过更强的营销手段而获得更大的市场占有率。此时,企业可以采用简单结构(创业型组织结构)或职能制组织结构。

2)第二阶段的组织结构类型:采用职能制组织结构或事业部制组织结构。

分析:随着产业进一步发展,在一个地区的生产或销售已不能满足企业的发展速度和需要时,则要求企业将产品或服务扩展到其他地区中去。为了协调这些产品和服务形成标准化和专业化,企业可以采用职能制组织结构或事业部制组织结构。

3)第三阶段的组织结构类型:采用矩阵制组织结构或战略业务单位组织结构。

分析:在产业进入成熟期,企业为了避免投资或经营风险,开发与企业原有产品不相关的新产品系列。此时,企业应根据规模和市场的具体情况,可以采用矩阵制组织结构或战略业务单位组织结构。

1、资料(一)

鑫龙制药(集团)有限公司(以下简称鑫龙制药或公司)是一家较早成立于我国东北地区的大型制药企业集团,主要从事抗生素原料药及制剂的生产和销售,属于医药行业中的化学药品制造业。其产品涵盖抗生素原料药及制剂、中成药等系列,主要产品市场占有率近年来稳居全国第一位,是少数形成一定规模并在行业内享有一定知名度的化学药品制造公司。

通过长期努力,鑫龙制药逐步形成了研发、生产、销售齐头并进的企业发展格局。虽然其产品以低级仿制药品为主,技术含量不高,导致在原料采购、销售方面的定价能力有限,但相比国内其他公司则仍具有较强的研发能力,研发并注册了药品监管部门认可的诸多国家级医药专利,培养了一批精通药事法规、药品生产的专业人员。鑫龙制药不仅拥有成熟的销售渠道,同时锻炼出了一支人员稳定、市场营销意识强、经营能力突出的管理团队。但随着规模持续扩大,资产负债率逐年上升,面临较大财务风险。

随着人口老龄化、居民健康意识的增强以及新医改政策的实施,医药市场需求持续增长。虽然我国化学制药企业数量多,但存在着规模普遍较小、知识产权亟待保护等问题。大量企业以低端化学原料药制造为主,药品品种雷同且药性上相差无几,创新能力不够,国际市场竞争力较弱。近年来国家出台多项政策支持制药企业加快整合和鼓励技术创新,行业集中度有所提高,行业前百强企业凭借先进入市场的优势,较早完成了专利的积累,并拥有成熟的销售渠道、成本优势和较高的品牌认知度,因而这些制药企业的市场份额达45%以上。

由于药品关系到人民生命健康和安全,因此国家建立了严格的法律体系来规范医药行业,加强监督药品的研制、进出口及上市后的销售和使用。对化学药品制造企业而言,成为了国家行政监管的重点对象,质量标准、监管要求逐步提高。另外,药品价格也同样受到国家监管,国家会经常出台药品价格政策和管理规定,使药品定价受到约束。大部分的抗生素类药品都属于国家价格管理的范围,预计在未来相当长一段时间内,降价的趋势仍将持续,行业的整体利润率可能会继续下降。

资料(二)

鑫龙制药为有效解决企业可持续发展过程中的资金瓶颈问题,自2007年起一直谋求在上海证券交易所发行股票并实现上市。担任其上市规范辅导的保荐机构,对照上市要求对公司已经存在的股东会、董事会、监事会及董事会下属委员会等公司治理机制进行梳理时发现:

(1)董事会每届任期4年。现任董事会成员共4人,分别为董事长张亮、总经理李明、职工代表王海以及独立董事赵勇律师。

(2)监事会每届任期3年。现任监事会成员共3人,分别为总经理李明、副总经理徐玲以及采购部副经理胡军,3人均为公司股东。

(3)现任审计委员会成员共3人,分别为副总经理徐玲、董事长张亮以及独立董事赵勇。召集人为副总经理徐玲。

鑫龙制药按照上市要求予以规范整改后,随即改制为股份有限公司。在创立大会上,董事长张亮介绍了公司十年前所制定的以下中长期发展纲要:

第一阶段,将营销管理作为各项工作的重中之重,加强对公司营销管理部门的投入和建设,积极探索和大胆创新营销方法和理念,进一步巩固和提升抗生素原料药及制剂的现有市场优势。

第二阶段,积极探索和推进与国际大型医药销售公司的合作,开拓国际医药商业渠道,进一步向海外推广公司的品牌产品抗生素原料药及制剂,利用国际合作的桥梁和纽带作用,在扩大公司品牌产品出口的同时,提高公司在国际抗生素市场的知名度。

第三阶段,通过并购重组行业内优质医药企业,以抗生素为主的化学药作平台,打造生物药、中药、大健康产业等其他产业板块,完善公司产业链,实现公司逐渐向综合性医药公司转型。

董事长张亮指出,公司发展计划中的第一和第二阶段已顺利提前完成,未来几年将围绕第三阶段的战略目标发展。出席创立大会的股东对董事长张亮描述的公司发展纲要表示肯定,并要求公司治理层严格按照该计划开展工作,力争早日完成战略目标。

经过几年的筹备与申报,鑫龙制药于2010年实现在上海证券交易所上市,成功募集发展所需资金。

2011年2月,为了减少同业竞争、发挥协同效应,鑫龙制药拟向其控股股东甲医药集团公司(以下简称甲集团)非公开发行股份购买甲集团所持恒健制药股份有限公司(以下简称恒健制药)70%股权。经董事会审议通过,在与甲集团签署相关协议后,由于收购行为已经触发向恒健制药所有股东发出收购全部或部分股份的强制要约收购义务,因此公司需要向中国证监会申请要约收购的豁免。

恒健制药和鑫龙制药于收购前隶属于同一控股股东甲集团。甲集团持有恒健制药和鑫龙制药股权比例分别为70%和53%。恒健制药是以生产销售非处方药产品为主的制药公司。

由于本次非公开发行股份交易构成重大资产重组,必须报经鑫龙制药股东大会审议通过。董事会秘书负责通知股东并组织召开股东大会。由于鑫龙制药股东大多分布在不同城市,因此某董事提议以网络会议的形式召开本次股东大会。与此同时,鑫龙制药控股股东甲集团认为,本次股东大会决议必须经股东所持表决权半数以上同意,甲集团本身已经持有鑫龙制药半数以上表决权,即使其他所有股东均不同意,决议依然能够通过,这样会议费可以节省下来。因此甲集团也同意以网络的形式召开股东大会。随后鑫龙制药按照甲集团的意见如期召开股东大会并对审议事项进行了表决,但是该股东大会表决结果被出席股东大会的律师宣布无效。

通过适当的改正措施,鑫龙制药最终于2011年10月取得中国证监会关于核准本次重大资产重组的批准文件,成功收购恒健制药70%股权。

资料(三)

由于鑫龙制药的新药研发以仿制为主,目前多数新产品仍难以打入国际市场。2012年,为打破技术与研发能力的瓶颈,提高国际市场核心竞争力,公司决心实施海外并购战略。鑫龙制药需要对海外并购的资金筹措及具体收购方案进行规划。

鑫龙制药拟发行可转换公司债券来筹集资金。根据可转换公司债券的发行条件,经测算后本次发行规模确定为12亿元。初步发行方案如下表:

注:同期等风险普通债券的市场利率为12%;鑫龙制药加权平均股价约为14元/股。

鑫龙制药董事会在审议此项可转换公司债券的发行议案时,非财务专业的独立董事赵勇提出以下意见:

1.同期普通债券的市场利率为12%,而本次债券发行利率为10%,低于同期债券利率,可能导致没有投资者认购,应调高发行利率,至少不低于市场利率。

2.转股期限的条款约定不合理。方案中自发行结束之日起至少六个月后才能将债券转为公司普通股,建议修改为自发行结束之日即可启动转股机制,这样可能减轻公司财务费用支出压力和降低资产负债率。

3.转股价格的金额有误。目前公司股价为14元/股,而转股价格为17.72元/股,高出现价26.6%。这种情况下,理性的投资者可能愿意直接从证券市场上购入公司普通股,而不会做出转股的决定。

4.赎回条款和回售条款的有关约定可能是基于保护公司权益不受损害的考虑,但公司发行债券是为了筹集资金,赎回或回售权的行使可能导致公司背离了筹集资金的初衷。

总经理李明针对赵勇的四个观点逐一做出解释,消除了他的疑虑,并顺利通过本次可转换公司债券发行的决议。经股东大会表决通过,并报中国证监会核准后,鑫龙制药可转换公司债券顺利发行。

资料(四)

为确保海外并购战略的顺利实施,鑫龙制药聘请了一家熟悉医药行业的全球性国际咨询公司亨利公司(Henry公司)负责目标公司的甄别、筛选、估值以及收购洽谈等事宜。亨利公司最终将目标公司锁定为在美国纳斯达克上市的Albert公司。Albert公司2012年度每股收益为0.80美元,预期未来净利润的长期增长率为18%,盈利情况较好且稳定,持续经营能力较强,所处行业未来年度的预计需求仍有较大的增长空间。

根据亨利公司出具的尽职调查报告显示:

1. Albert公司为一家在美国注册从事心血管疾病原料药研发、生产和销售的小型法人机构,产品类别较为单一。业务遍布美国、欧盟等多个国家或地区,在理解、适应、遵循美国和欧盟药品监管方面积累了丰富的经验和专业知识。报告期内客户集中度较高,Albert公司对前五大客户的销售收入占其全部营业收入的比例超过85%,与五大客户有着长期稳定的合作关系,结算货币主要为美元及欧元币种。

2. Albert公司专有的原料药提取和纯化技术、质量保证和质量控制操作规程都是公司保持在行业内竞争力的关键,而公司技术研发和创新不可避免地依赖核心技术人员和关键管理人员。

3. Albert公司产品生产流程长、工序复杂,且涉及乙醇等有机化学危险品的使用,在生产过程中会产生废水、废气等污染物。为了安全稳定地运行,公司制定了一系列的质量控制与安全生产制度。

4. Albert公司产品的主要市场为美国和欧盟。由于经济仍未完全摆脱金融危机的影响,处于缓慢复苏阶段,欧美各国加强了对医疗费用支出的控制,以致引发公司原料药销售价格持续下降,目前尚未完全摆脱下降趋势。报告期末,Albert公司存货余额较大,其中大部分是原材料和库存商品。

5. Albert公司的控股股东已经将其所持股权的一半质押给银行债权人,为其银行融资进行担保。

6.根据美国法律,本次并购交易尚需获得美国相关机构反垄断审查通过。

7.2008年初,美国药品监管机构发现与使用Albert公司产品有关的不良反应个案,随后引发了一些使用者的诉讼,其中大部分已达成和解,另有数起个别案件尚未与使用者达成和解,因而尚未结案。

8. Albert公司即将实施重大项目投资,本次投资的资本成本为12%,可供选择方案有两个,分别为投资预算20百万美元的A项目和投资预算25百万美元的B项目。经测算,两项投资方案未来十年的现金流量预计分别如下(单位:百万美元):

亨利公司通过尽职调查对Albert公司进行深入了解后,拟采用市盈率模型(P/E,Pricetoearnings ratio model)来评估目标企业Albert公司的价值。亨利公司发现美国制药上市公司虽然较多,但很少有专注于心血管原料药生产且规模较小的上市公司。尽管选取的5家可比公司在成立时间、经营稳定性及股利支付率等方面相类似,但在制药生产领域的专注性和规模上存在较大不同,导致增长潜力的可比性存在较大差异。因此,亨利公司决定采用修正市盈率模型(Adjusted P/E ratio model)对Albert公司的价值进行相应调整。这些可比上市公司的市盈率及预期增长率如下表所示:

经过友好协商,Albert公司股权的最终定价为每股16美元。鑫龙制药利用发行可转换公司债券取得的资金成功收购了Albert公司,为公司提高国际市场核心竞争力奠定了良好的基础。

根据资料二,结合我国《公司法》和相关上市法规,指出鑫龙制药在公司治理方面存在的八个不妥之处,并说明理由。

本题解析:

(1)董事会成员仅为4人不妥。

理由:根据《公司法》,股份有限公司的董事会成员为5至19人,至少5人以上。

(2)董事会中设独立董事1人不妥。

理由:中国证监会要求上市公司董事会成员中应当至少1/3为独立董事。

(3)董事会每届任期4年不妥。

理由:根据《公司法》,董事会任期由公司章程规定,但每届任期不得超过3年。

(4)监事会成员均为公司股东,没有职工代表不妥。

理由:根据《公司法》,监事会中职工代表的比例不得低于1/3。

(5)总经理李明为董事(高级管理人员)、副总经理徐玲为高级管理人员担任监事不妥。

理由:董事、高级管理人员不得兼任监事。

(6)审计委员会成员中,副总经理徐玲不是董事,其担任审计委员会成员不妥。

理由:审计委员会作为上市公司董事会下设的专门委员会,其成员应当全部由董事组成。

(7)审计委员会3名成员中只有1名独立董事赵勇;且召集人为副总经理徐玲,并非独立董事,不妥。

理由:上市公司审计委员会中独立董事应占多数并担任召集人。

(8)审计委员会中独立董事赵勇律师不是会计专业人士,成员中没有会计专业的独立董事不妥。

理由:上市公司审计委员会中至少应有一名独立董事为会计专业人士。

试卷分类:注册会计经济法

练习次数:200次

试卷分类:注册会计经济法

练习次数:199次

试卷分类:注册会计经济法

练习次数:202次

试卷分类:注册会计经济法

练习次数:201次

试卷分类:注会财务成本管理

练习次数:219次

试卷分类:注会财务成本管理

练习次数:200次

试卷分类:注会财务成本管理

练习次数:202次

试卷分类:注会财务成本管理

练习次数:191次

试卷分类:注会税法

练习次数:209次

试卷分类:注会税法

练习次数:214次