推荐等级:

发布时间: 2022-07-07 17:31

扫码用手机做题

6月5日,买卖双方签订一份3 个月后交割的一篮子股票组合的远期合约,该一篮子股票组合与恒生指数构成完全对应,此时的恒生指数为15000点,恒生指数的合约乘数为50 港元,假定市场利率为6%,且预计一个月后可收到5000 元现金红利,则此远期合约的合理价格为( )点。

本题解析:

该股票组合用指数点表示,3个月的资金占用成本为:15000×6%×3/12=225(点);红利5000港元,对应的指数点为 5000/50=100个指数点,1个月后收到红利,则剩余2个月的本利和为:100+100×6%×2/12=101(点);远期合约理论价格=现货价格+资金占用成本-利息收入=15000+225-101=15124(点)。

9月1日,某证券投资基金持有的股票组合现值为1.12亿元,β系数为0.9。该基金经理担心后市下跌,决定利用沪深300股指期货进行套期保值。此时沪深300指数为2700点,12月到期的沪深300指数期货为2825点。该基金要卖出( )份沪深300股指期货合约。

本题解析:

卖出期货合约数=现货总价值×β系数/(期货指数点×每点乘数)=1.12亿×0.9/(2825×300)≈119(张)。

芝加哥期货交易所10年期的美国国债期货合约的面值为100 000美元,当报价为98-175时,表示该合约的价值为( )美元。

本题解析:

美国中长期国债期货报价的小数点进位方式比较特殊,1点为1000美元,小数采用32进制,即为1/32点;98-175代表的合约价值为:98×1000+17.5/32×1000=98546.88美元。

某新客户存入保证金200 000元,在5月7日开仓买入大豆期货合约100手,成交价为3500元/吨,同一天该客户平仓卖出40手大豆合约,成交价为3600元/吨,当日结算价为3550元/吨,交易保证金比例为5%,则客户当日盈亏(不含手续费、税金等费用)为( )元。(大豆期货10吨/手)

本题解析:

当日盈亏=(卖出成交价-当日结算价)×卖出量+(当日结算价-买入成交价)×买入量=(3600-3550)×40×10+(3550-3500)×100×10=70 000(元)。

2020年3月9日,A在CME卖出50手9月份欧元兑换美元期货合约,价格为1.1106,在6月9日,A以1.0912的价格将合约对冲平仓,则A收益为( )美元。(欧元兑换美元的合约为12.5万欧元)

本题解析:

期货合约卖出价为1.1106,平仓买入价为1.0912。则A收益为:(1.1106-1.0912)×50手×125000=121250美元。

假设年利率为6%,年指数股息率为1%,6月30日为6月股指期货合约的交割日,4月1日,股票现货指数为1450点,若不考虑交易成本,其6月股指期货合约的理论价格为( )点。(小数点后保留两位)

本题解析:

股指期货理论价格计算公式为:F(t,T)=S(t)[1+(r-d)·(t-t)/365];(S为现货价格,r为利率,d为股息率;T-t为t时刻至交割时的时间长度)带入公式,股指期货理论价格为:1450×[1+(6%-1%)×3/12]=1468.13点。

( )是指广大投资者将资金集中起来,委托给专业投资机构,并通过商品交易顾问进行期货和期权交易,投资者承担风险并享受投资收益的一种集合投资方式。

本题解析:

商品投资基金是指广大投资者将资金集中起来,委托给专业投资机构,并通过商品交易顾问进行期货和期权交易,投资者承担风险并享受投资收益的一种集合投资方式。

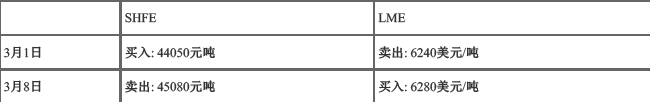

假设上海期货交易所(SHFE)和伦敦金属交易所(LME)相同月份合同期货价格及套利者操作如下表所示,则该套利者的盈亏状况为( )元/吨。(不考虑各种交易费用和质量升贴水,假设美元兑人民币汇率为6.2)

本题解析:

上海期货交易所盈亏为:45080-44050=1030元/吨;伦敦金属交易所盈亏为:6240-6280=-40美元/吨;由于美元兑人民币汇率为6.2,即1美元=6.2元人民币,因此兑换成人民币为:-40×6.2= -248元/吨;则总的盈亏为:1030-248=782元/吨。

假设某投资者持有A、B、C三只股票,三只股票的β系数分别为1.2、0.9和1.05,其资金分配分别是:100万元、200万元和300万元,则该股票组合的β系数为( )。

本题解析:

总投资的资金是600万, A股票占比100/600=1/6;B股票占比200/600=1/3;C股票占比300/600=1/2;则股票组合的β系数=1.2×1/6+0.9×1/3+1.05×1/2=1.025。

假设买卖双方签订了一份3个月后交割一揽子股票组合的远期合约,其股票组合的市值为75万港元,且预计一个月后可收到5000港元现金红利,此时市场利率为6%。则该远期合约的理论价格为( )万港元。

本题解析:

资金占用75万港元,期限为3个月,资金占用成本为:75万港元×6%×3/12=11250(港元);一个月后收到红利5000港元,剩余2个月的利息为:5000×6%×2/12=50港元,本利和为5000+50=5050港元;期货理论价格=现货价格+持有成本=现货价格+资金占用成本-股票本利=750000+11250-5050=756200港元。

试卷分类:期货投资分析

练习次数:242次

试卷分类:期货投资分析

练习次数:224次

试卷分类:期货投资分析

练习次数:210次

试卷分类:期货投资分析

练习次数:233次

试卷分类:期货投资分析

练习次数:229次

试卷分类:期货法律法规

练习次数:210次

试卷分类:期货法律法规

练习次数:215次

试卷分类:期货投资分析

练习次数:233次

试卷分类:期货投资分析

练习次数:237次

试卷分类:期货基础知识

练习次数:215次