推荐等级:

发布时间: 2022-05-06 14:34

扫码用手机做题

中国公民张某为境内甲公司技术人员,育有一读初中的女儿;张某是独生子,父母已年满60岁。2019年3月张某有关收支情况如下:

(1)工资15000元、季度奖金3000元。1-3月每月缴纳基本养老保险费、基本医疗保险费、失业保险费、住房公积金2600元。1-2月累计工资29000元,累计工资已预扣预缴个人所得税税额234元。

(2)为W公司提供业务指导,一次性劳务报酬收入2000元。

(3)出租一套住房,每月租金2200元,当月缴纳房产税44元。

(4)购买一台洗衣机,获赠价值278元的饮水机一台。

(5)购买一部手机,原价5999元,获得折扣399元,实际支付5600元。

(6)购买体育彩票,一次中奖收入200元。

(7)领取原提存的住房公积金1900元。

已知:工资、薪金所得预扣预缴个人所得税减除费用为5000元/月;子女教育专项附加扣除标准为1000元/月,由张某按扣除标准的100%扣除;赡养老人专项附加扣除标准为2000元/月。劳务报酬所得个人所得税预扣率为20%,每次收入不超过4000元的,减除费用按800元计算;财产租赁所得,每次收入不超过4000元的,减除费用800元。对个人出租住房取得的所得暂减按10%的税率征收个人所得税。

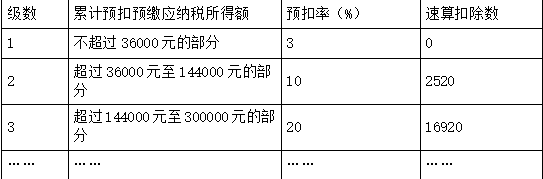

个人所得税预扣率表

(居民个人工资、薪金所得预扣预缴适用)

计算张某当月一次性劳务报酬收入应预扣预缴个人所得税税额的下列算式中,正确的是( )。

本题解析:

预扣预缴税款时,劳务报酬所得每次收入4000元以下的,减除费用800元计算,即应预扣预缴的税额=(每次收入-800)×预扣率=(2000-800)×20%=240(元)。

中国公民张某为境内甲公司技术人员,育有一读初中的女儿;张某是独生子,父母已年满60岁。2019年3月张某有关收支情况如下:

(1)工资15000元、季度奖金3000元。1-3月每月缴纳基本养老保险费、基本医疗保险费、失业保险费、住房公积金2600元。1-2月累计工资29000元,累计工资已预扣预缴个人所得税税额234元。

(2)为W公司提供业务指导,一次性劳务报酬收入2000元。

(3)出租一套住房,每月租金2200元,当月缴纳房产税44元。

(4)购买一台洗衣机,获赠价值278元的饮水机一台。

(5)购买一部手机,原价5999元,获得折扣399元,实际支付5600元。

(6)购买体育彩票,一次中奖收入200元。

(7)领取原提存的住房公积金1900元。

已知:工资、薪金所得预扣预缴个人所得税减除费用为5000元/月;子女教育专项附加扣除标准为1000元/月,由张某按扣除标准的100%扣除;赡养老人专项附加扣除标准为2000元/月。劳务报酬所得个人所得税预扣率为20%,每次收入不超过4000元的,减除费用按800元计算;财产租赁所得,每次收入不超过4000元的,减除费用800元。对个人出租住房取得的所得暂减按10%的税率征收个人所得税。

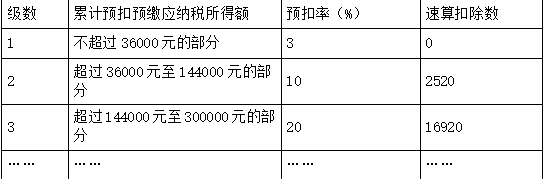

个人所得税预扣率表

(居民个人工资、薪金所得预扣预缴适用)

计算张某当月工资、薪金所得应预扣预缴个人所得税税额的下列算式中,正确的是( )。

本题解析:

居民个人工资薪金所得应当按照累计预扣法计算预扣税款,累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=29000+15000+3000-5000×3-2600×3-1000×3-2000×3=15200(元);本月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=15200×3%-234=222(元)。

中国公民张某为境内甲公司技术人员,育有一读初中的女儿;张某是独生子,父母已年满60岁。2019年3月张某有关收支情况如下:

(1)工资15000元、季度奖金3000元。1-3月每月缴纳基本养老保险费、基本医疗保险费、失业保险费、住房公积金2600元。1-2月累计工资29000元,累计工资已预扣预缴个人所得税税额234元。

(2)为W公司提供业务指导,一次性劳务报酬收入2000元。

(3)出租一套住房,每月租金2200元,当月缴纳房产税44元。

(4)购买一台洗衣机,获赠价值278元的饮水机一台。

(5)购买一部手机,原价5999元,获得折扣399元,实际支付5600元。

(6)购买体育彩票,一次中奖收入200元。

(7)领取原提存的住房公积金1900元。

已知:工资、薪金所得预扣预缴个人所得税减除费用为5000元/月;子女教育专项附加扣除标准为1000元/月,由张某按扣除标准的100%扣除;赡养老人专项附加扣除标准为2000元/月。劳务报酬所得个人所得税预扣率为20%,每次收入不超过4000元的,减除费用按800元计算;财产租赁所得,每次收入不超过4000元的,减除费用800元。对个人出租住房取得的所得暂减按10%的税率征收个人所得税。

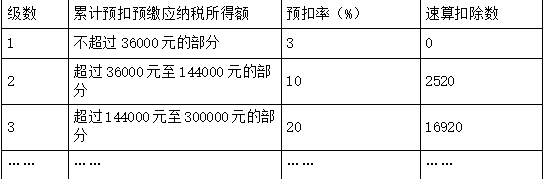

个人所得税预扣率表

(居民个人工资、薪金所得预扣预缴适用)

计算张某当月出租住房租金收入应缴纳个人所得税税额的下列算式中,正确的是( )。

本题解析:

财产租赁所得,每次(月)收入不足4000元的:应纳税额=[每次(月)收入额-财产租赁过程中缴纳的税费-由纳税人负担的租赁财产实际开支的修缮费用(800元为限)-800元]×10%。

根据消费税法律制度的规定,纳税人外购下列已税消费品生产应税消费品的,已纳消费税可以扣除的是( )。

本题解析:

消费税中的抵扣仅限于税法所列举的情形,不在列举范围内的,均不得进行消费税的扣除。

某企业对X省Y市税务部门给予其行政处罚的决定不服,申请行政复议。下列各项中,应当受理该企业行政复议申请的机关是( )。

本题解析:

对各级税务局的行政行为不服的,向其上一级税务局申请行政复议。对X省Y市税务部门给予其行政处罚的决定不服的,应当向X省税务部门申请行政复议。

试卷分类:初级会计经济法基础

练习次数:210次

试卷分类:初级会计实务

练习次数:223次

试卷分类:初级会计经济法基础

练习次数:279次

试卷分类:初级会计经济法基础

练习次数:259次

试卷分类:初级会计实务

练习次数:267次

试卷分类:初级会计实务

练习次数:303次

试卷分类:初级会计实务

练习次数:286次

试卷分类:初级会计实务

练习次数:301次

试卷分类:初级会计实务

练习次数:242次

试卷分类:初级会计实务

练习次数:233次