推荐等级:

发布时间: 2022-01-04 16:16

扫码用手机做题

中国公民陈某任职于国内甲公司,其独生子正在接受全日制硕士研究生教育。 2019年陈某有关收支情况如下:

( 1)全年工资、薪金 150000元,缴纳的基本养老保险费、基本医疗保险费、失业保险费、住房公积金 33750元。

( 2)为乙公司提供一次性法律咨询服务,取得劳务报酬 3000元。

( 3)取得全年一次性奖金 51000元,选择不并入当年综合所得计算纳税。

( 4)因持有境内丙上市公司股票,取得股息 6000元,该股票系陈某 2年前从公开发行和转让市场购入。

( 5)取得国债利息 4000元。

( 6)在商场购买冰箱,获赠一台价值 180元的豆浆机。

( 7)继承一套房产,价值 1600000元。

已知:综合所得减除费用 60000元 /年。劳务报酬所得以收入减除 20%的费用后的余额为收入额;劳务报酬所得个人所得税预扣率为 20%,每次收入不超过 4000元的,减除费用按 800元计算。子女教育专项附加扣除标准为 1000元 /月,陈某夫妻选择由双方分别按扣除标准的 50%扣除。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算陈某提供法律咨询服务应预扣预缴个人所得税税额的下列算式中,正确的是( )。

本题解析:暂无解析

中国公民陈某任职于国内甲公司,其独生子正在接受全日制硕士研究生教育。 2019年陈某有关收支情况如下:

( 1)全年工资、薪金 150000元,缴纳的基本养老保险费、基本医疗保险费、失业保险费、住房公积金 33750元。

( 2)为乙公司提供一次性法律咨询服务,取得劳务报酬 3000元。

( 3)取得全年一次性奖金 51000元,选择不并入当年综合所得计算纳税。

( 4)因持有境内丙上市公司股票,取得股息 6000元,该股票系陈某 2年前从公开发行和转让市场购入。

( 5)取得国债利息 4000元。

( 6)在商场购买冰箱,获赠一台价值 180元的豆浆机。

( 7)继承一套房产,价值 1600000元。

已知:综合所得减除费用 60000元 /年。劳务报酬所得以收入减除 20%的费用后的余额为收入额;劳务报酬所得个人所得税预扣率为 20%,每次收入不超过 4000元的,减除费用按 800元计算。子女教育专项附加扣除标准为 1000元 /月,陈某夫妻选择由双方分别按扣除标准的 50%扣除。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

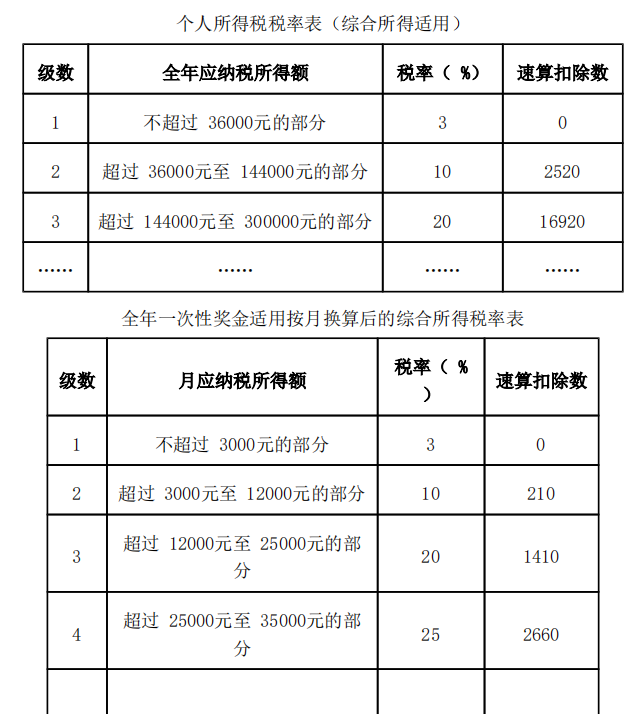

计算陈某 2019年取得全年一次性奖金应缴纳个人所得税税额的下列算式中,正确的是( )。

本题解析:

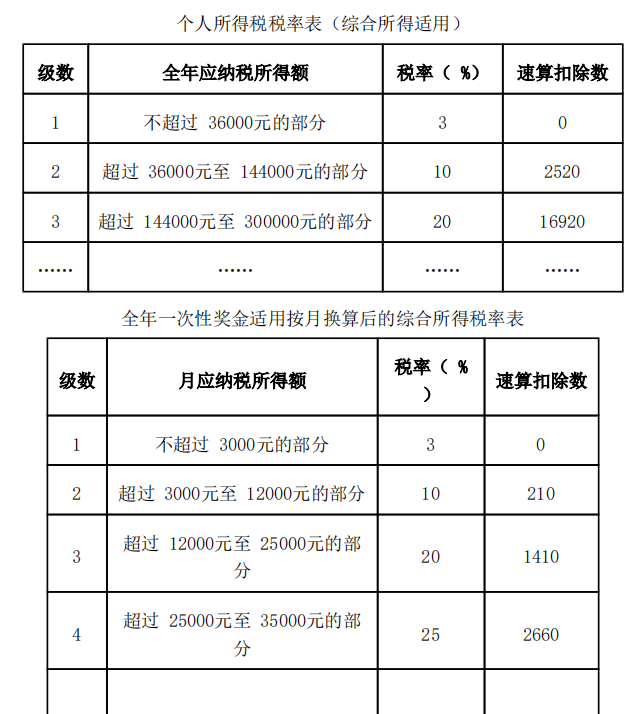

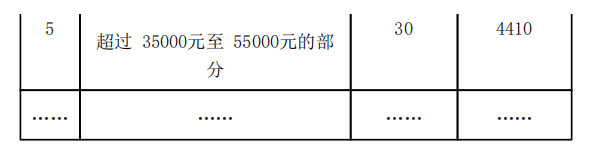

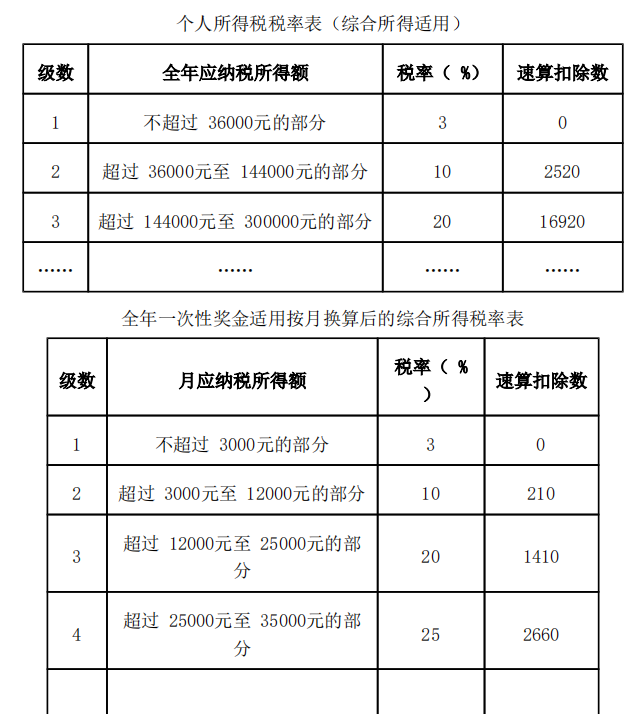

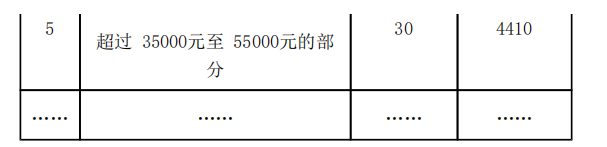

( 1)陈某选择不并入当年综合所得,应纳税额 =全年一次性奖金收入×适用税率 -速算扣除数,选项 AB错误;( 2) 51000÷ 12=4250(元),适用税率为 10%,速算扣除数为 210,选项 C错误,选项 D正确。

中国公民陈某任职于国内甲公司,其独生子正在接受全日制硕士研究生教育。 2019年陈某有关收支情况如下:

( 1)全年工资、薪金 150000元,缴纳的基本养老保险费、基本医疗保险费、失业保险费、住房公积金 33750元。

( 2)为乙公司提供一次性法律咨询服务,取得劳务报酬 3000元。

( 3)取得全年一次性奖金 51000元,选择不并入当年综合所得计算纳税。

( 4)因持有境内丙上市公司股票,取得股息 6000元,该股票系陈某 2年前从公开发行和转让市场购入。

( 5)取得国债利息 4000元。

( 6)在商场购买冰箱,获赠一台价值 180元的豆浆机。

( 7)继承一套房产,价值 1600000元。

已知:综合所得减除费用 60000元 /年。劳务报酬所得以收入减除 20%的费用后的余额为收入额;劳务报酬所得个人所得税预扣率为 20%,每次收入不超过 4000元的,减除费用按 800元计算。子女教育专项附加扣除标准为 1000元 /月,陈某夫妻选择由双方分别按扣除标准的 50%扣除。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

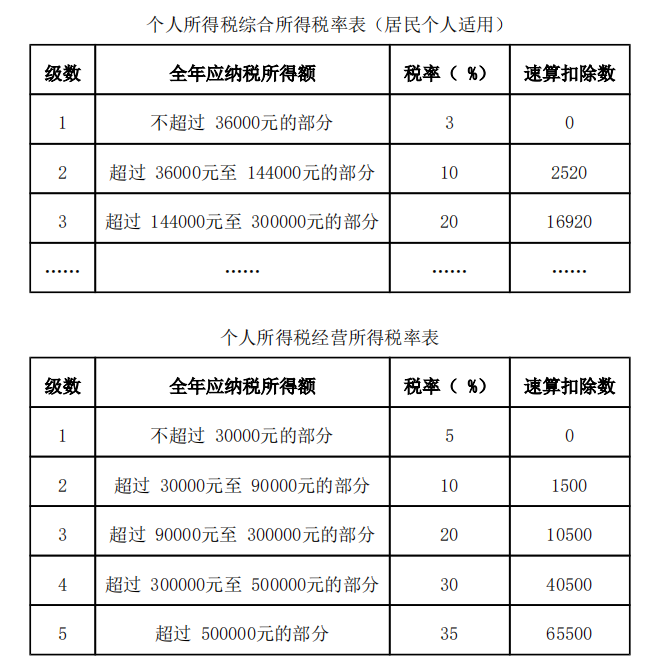

计算陈某 2019年度综合所得应缴纳个人所得税税额的下列算式中,正确的是( )。

本题解析:

( 1)年度汇算清缴时,劳务报酬所得不需要与 4000元进行比较,以收入减除 20%的费用后的余额为收入额,选项 BC排除;( 2)按照规定范围和标准缴纳的“三险一金”属于专项扣除,可以依法扣除,选项 A错误,选项 D正确。

中国公民张某为境内甲合伙企业的自然人合伙人,同时任职于境内乙公司;张某有两个孩子,一个未满 3岁,一个正在读小学。 2019年度张某有关收支情况如下:

( 1)甲合伙企业年度收入总额 1000000元,发生成本、费用以及损失 600000元,张某按照合伙协议约定的分配比例为 70%。

( 2)每月从乙公司取得工资、薪金所得 10000元,每月缴纳的基本养老保险费、基本医疗保险费、失业保险费、住房公积金 1800元。

( 3)为 W公司提供一项技术指导服务,取得一次性劳务报酬 19200元。

( 4)取得国债利息 5330元。

( 5)取得储蓄存款利息 3500元。

( 6)为 Y公司提供担保获得收入 300元。

( 7)参加 Y公司年会获赠价值 2000元的手机。

已知:居民个人综合所得减除费用 60000元 /年;子女教育专项附加扣除标准为 1000元 /月,由张某按扣除标准的 100%扣除;劳务报酬所得个人所得税预扣率为 20%,每次收入 4000元以上的,减除费用按 20%计算,劳务报酬所得以收入减除 20%的费用后的余额为收入额。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

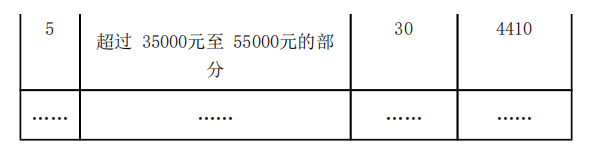

计算张某 2019年综合所得应缴纳个人所得税税额的下列算式中,正确的是( )。

本题解析:

( 1)劳务报酬所得以收入减除 20%的费用后的余额为收入额,选项 CD错误;( 2)张某只有一个孩子年满 3岁,只能享受一个孩子的子女教育专项附加扣除,选项 B错误,选项 A正确。

中国公民张某为境内甲合伙企业的自然人合伙人,同时任职于境内乙公司;张某有两个孩子,一个未满 3岁,一个正在读小学。 2019年度张某有关收支情况如下:

( 1)甲合伙企业年度收入总额 1000000元,发生成本、费用以及损失 600000元,张某按照合伙协议约定的分配比例为 70%。

( 2)每月从乙公司取得工资、薪金所得 10000元,每月缴纳的基本养老保险费、基本医疗保险费、失业保险费、住房公积金 1800元。

( 3)为 W公司提供一项技术指导服务,取得一次性劳务报酬 19200元。

( 4)取得国债利息 5330元。

( 5)取得储蓄存款利息 3500元。

( 6)为 Y公司提供担保获得收入 300元。

( 7)参加 Y公司年会获赠价值 2000元的手机。

已知:居民个人综合所得减除费用 60000元 /年;子女教育专项附加扣除标准为 1000元 /月,由张某按扣除标准的 100%扣除;劳务报酬所得个人所得税预扣率为 20%,每次收入 4000元以上的,减除费用按 20%计算,劳务报酬所得以收入减除 20%的费用后的余额为收入额。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算张某一次性劳务报酬应预扣预缴个人所得税税额的下列算式中,正确的是( )。

本题解析:暂无解析

中国公民张某为境内甲合伙企业的自然人合伙人,同时任职于境内乙公司;张某有两个孩子,一个未满 3岁,一个正在读小学。 2019年度张某有关收支情况如下:

( 1)甲合伙企业年度收入总额 1000000元,发生成本、费用以及损失 600000元,张某按照合伙协议约定的分配比例为 70%。

( 2)每月从乙公司取得工资、薪金所得 10000元,每月缴纳的基本养老保险费、基本医疗保险费、失业保险费、住房公积金 1800元。

( 3)为 W公司提供一项技术指导服务,取得一次性劳务报酬 19200元。

( 4)取得国债利息 5330元。

( 5)取得储蓄存款利息 3500元。

( 6)为 Y公司提供担保获得收入 300元。

( 7)参加 Y公司年会获赠价值 2000元的手机。

已知:居民个人综合所得减除费用 60000元 /年;子女教育专项附加扣除标准为 1000元 /月,由张某按扣除标准的 100%扣除;劳务报酬所得个人所得税预扣率为 20%,每次收入 4000元以上的,减除费用按 20%计算,劳务报酬所得以收入减除 20%的费用后的余额为收入额。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

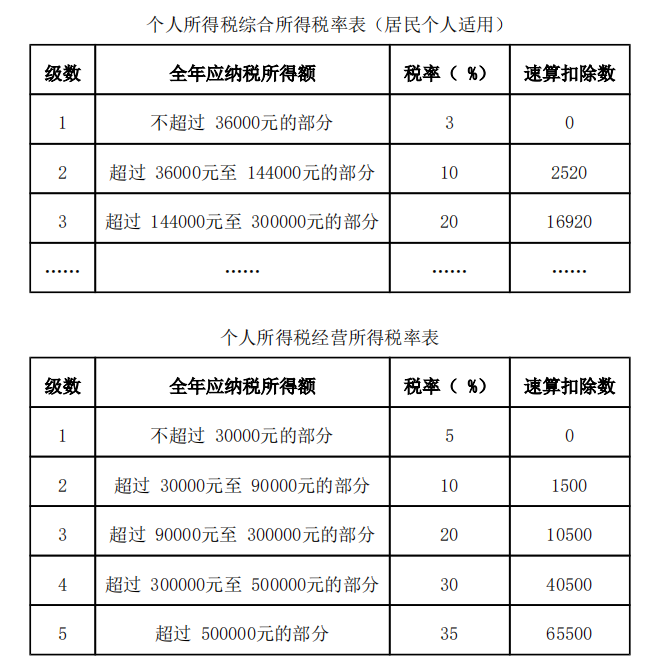

计算张某 2019年度经营所得应缴纳个人所得税税额的下列算式中,正确的是( )。

本题解析:

有综合所得的,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。在本题中,张某的收入中存在综合所得,在计算经营所得的应纳税所得额时,不得减除费用 6万元、专项扣除、专项附加扣除以及依法确定的其他扣除。

甲公司为居民企业, 2019年度取得境内所得 800万元、境外所得 100万元,已在境外缴纳企业所得税税款 20万元。已知企业所得税税率为 25%。计算甲公司 2019年度应缴纳企业所得税税额的下列算式中,正确的是( )。

本题解析:

( 1)企业取得的境外所得已在境外缴纳的所得税税额,可以从其当期应纳税额中抵免,抵免限额为该项所得依法计算的应纳税额;超过抵免限额的部分,可以在以后 5个纳税年度内,用每年抵免限额抵免当年应抵税额后的余额进行抵补。( 2)抵免限额 =100× 25%=25 (万元),大于境外已纳税额,境外已纳税额可以全额抵免。( 3)甲公司应缴纳企业所得税 =( 800+100)× 25%-20=205(万元)。

根据支付结算法律制度的规定 , 票据的持票人行使追索权 , 应当将被拒绝事由书面通知其前手 , 通知的期限是 ( ) 。

本题解析:

持票人应当自收到被拒绝承兑或者被拒绝付款的有关证明之日起 3 日内,将被拒绝事由书面通知其前手。

试卷分类:初级会计经济法基础

练习次数:210次

试卷分类:初级会计实务

练习次数:223次

试卷分类:初级会计经济法基础

练习次数:279次

试卷分类:初级会计经济法基础

练习次数:259次

试卷分类:初级会计实务

练习次数:267次

试卷分类:初级会计实务

练习次数:303次

试卷分类:初级会计实务

练习次数:286次

试卷分类:初级会计实务

练习次数:301次

试卷分类:初级会计实务

练习次数:242次

试卷分类:初级会计实务

练习次数:233次