推荐等级:

发布时间: 2021-12-30 17:22

扫码用手机做题

根据下面资料,回答下题。

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同.拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

设初始沪深300指数为2800点,6个月后指数涨到3500点,假设忽略交易成本,并且整个期间指数的成分股没有调整.没有分红,则该基金6个月后的到期收益为( )亿元。?

本题解析:

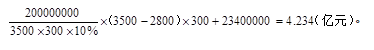

沪深300指数合约乘数为每点300元,则指数型基金6个月的收益为=

根据下面资料,回答下题。

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同.拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

根据指数化投资策略原理,建立合成指数基金的方法有( )。?

本题解析:

合成指数基金可以通过保持现金储备与购买股指期货合约来建立。

根据下面资料,回答下题

某投资者卖出执行价格为800美分/蒲式耳的玉米期货看涨期权,期权费为50美分/蒲式耳,同时买进相同份数到期日相同,执行价格为850美分/蒲式耳的玉米期货看涨期权,期权费为40美分/蒲式耳,据此回答以下问题(不计交易费用)。

到期日玉米期货价格为( ),该策略达到损益平衡。?

本题解析:

熊市看涨期权的损益平衡点=较低执行价格+最大收益(或高执行价格-最大风险净债务)=800+10(或850-40)=810(美分/蒲式耳)。

根据下面资料,回答下题

某投资者卖出执行价格为800美分/蒲式耳的玉米期货看涨期权,期权费为50美分/蒲式耳,同时买进相同份数到期日相同,执行价格为850美分/蒲式耳的玉米期货看涨期权,期权费为40美分/蒲式耳,据此回答以下问题(不计交易费用)。

该策略最大损失为( )美分/蒲式耳。?

本题解析:

熊市看涨期权的最大风险=(较高执行价格-较低执行价格)-最大收益=(850-800)-10=40(美分/蒲式耳)。

根据下面资料,回答下题

某投资者卖出执行价格为800美分/蒲式耳的玉米期货看涨期权,期权费为50美分/蒲式耳,同时买进相同份数到期日相同,执行价格为850美分/蒲式耳的玉米期货看涨期权,期权费为40美分/蒲式耳,据此回答以下问题(不计交易费用)。

该策略最大收益为( )美分/蒲式耳。?

本题解析:

该策略为熊市看涨期权套利,最大的收益为净权利金=购买期权权利金-售出期权权利金=50-40=10(美分/蒲式耳)。

根据下面资料,回答下题。

某保险公司拥有一个指数型基金,规模为50亿元,跟踪的标的指数为沪深300指数,其投资组合权重分布与现货指数相同。

方案一:现金基础策略构建指数型基金。直接通过买卖股票现货构建指数型基金,获得资本利得和红利。其中,未来6个月的股票红利为3195万元。

方案二:运用期货加现金增值策略构建指数型基金。将45亿元左右的资金投资于政府债券(以年收益2.6%计算),同时5亿元(10%的资金)左右买入跟踪该指数的沪深300股指期货头寸。当时沪深300指数为2876点,6个月后到期的沪深300指数期货的价格为3224点。

设6个月后指数为3500点,假设忽略交易成本和税收等,并且整个期间指数的成分股没有调整。

据此回答以下问题。

方案一的收益为__________万元,方案二的收益为__________万元。( )?

本题解析:

股指期货所用资金=96720×5170=500042400(元)=50004.24(万元),投资政府债券的资金=500000-50004.24=449995.76(万元)。方案一:股票资本利得=50亿元×(3500-2876)/2876=10.85(亿元),红利终值=3195×1.013≈3236.535(万元),总增值=111736.535(万元);方案二:政府债券的收益=4499957600×2.6%/2=5849.94488(万元),期货盈利=(3500-2876)×300×5170=96782.4(万元),总增值=5849。9448896782.4=102632.34(万元)。

根据下面资料,回答下题。

某保险公司拥有一个指数型基金,规模为50亿元,跟踪的标的指数为沪深300指数,其投资组合权重分布与现货指数相同。

方案一:现金基础策略构建指数型基金。直接通过买卖股票现货构建指数型基金,获得资本利得和红利。其中,未来6个月的股票红利为3195万元。

方案二:运用期货加现金增值策略构建指数型基金。将45亿元左右的资金投资于政府债券(以年收益2.6%计算),同时5亿元(10%的资金)左右买入跟踪该指数的沪深300股指期货头寸。当时沪深300指数为2876点,6个月后到期的沪深300指数期货的价格为3224点。

设6个月后指数为3500点,假设忽略交易成本和税收等,并且整个期间指数的成分股没有调整。

据此回答以下问题。

方案二中应购买6个月后交割的沪深300期货合约( )张。?

本题解析:

因为6个月后到期的沪深300指数期货的价格为3224点,所以沪深300股指期货合约规模=3224×300=967200(元/张),每张保证金967200×10%=96720(元/张)。则应购买的6个月后交割的沪深300期货合约张数为:N=500000000/96720≈5170(张)。

根据下面资料,回答下题。

2015年1月16日3月大豆CBOT期货价格为991美分/蒲式耳,到岸升贴水为147.48美分/蒲式耳,当日汇率为6.1881,港杂费为180元/吨。据此回答下列问题。

考虑到运输时间,大豆实际到港可能在5月前后,2015年1月16日大连豆粕5月期货价格为3060元/吨,豆油5月期货价格为5612元/吨。按照0.785的出粕率,0.185的出油率,120元/吨的压榨费用来估算,则5月盘面大豆期货套期保值利润为( )元/吨。?

本题解析:

2015年1月16日3月大豆估算的到岸完税价为3170.84元/吨,根据估算公式,大豆期货盘面套期保值利润=豆粕期价×出粕率+豆油期价×出油率-进口大豆成本-压榨费用,则5月盘面大豆期货套期保值利润为3060×0.785+5612×0.185-3170.84-120=149.48(元/吨)。

试卷分类:期货投资分析

练习次数:239次

试卷分类:期货投资分析

练习次数:221次

试卷分类:期货投资分析

练习次数:207次

试卷分类:期货投资分析

练习次数:227次

试卷分类:期货投资分析

练习次数:225次

试卷分类:期货法律法规

练习次数:208次

试卷分类:期货法律法规

练习次数:212次

试卷分类:期货投资分析

练习次数:231次

试卷分类:期货投资分析

练习次数:233次

试卷分类:期货基础知识

练习次数:211次