推荐等级:

发布时间: 2021-12-30 07:43

扫码用手机做题

某投机者在6月以180点的权利金买入一张9月份到期、执行价格为13000点的股票指数看涨期权,同时他又以100点的权利金买入一张9月份到期、执行价格为12500点的同一指数看跌期权。从理论上讲,该投机者的最大亏损为( )。

本题解析:

买进期权,无论是看涨还是看跌,其最大损失都是权利金。而投机者两次购买期权权利金=180+100=280(点),故该投机者的最大亏损为280点。

某日,沪深300现货指数为3500点,市场年利率为5%,年指数股息率为1%。若不考虑交易成本,三个月后交割的沪深300股指期货的理论价格为(?)点。

本题解析:

根据股指期货理论价格的计算公式,可得三个月后交割的沪深300股指期货的理论价格为F(t,T)=S(t)[1+(r-d)×(T-t)/365]=3500×[1+(5%-1%)×3/12]=3535(点)。

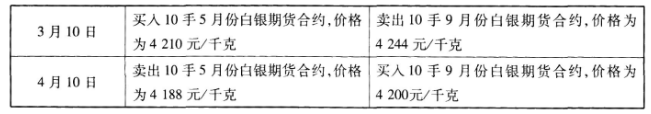

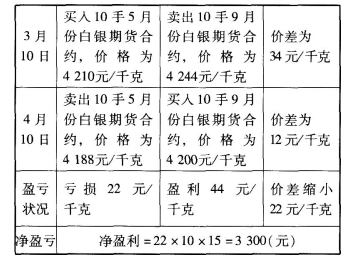

某交易者预计白银期货价格将上涨,因而3月10日进行如下操作:

若1个月后白银期货价格不涨反跌,则平仓后该交易者的盈亏是( )。(1手=15千克)

本题解析:

该投资者的盈亏分析如下表:

某国债对应的TF1509合约的转换因子为1.0167,该国债现货报价为99.640,期货结算价格为97.525,持有期间含有利息为1.5085。则该国债交割时的发票价格为( )元。

本题解析:

发票价格=国债期货交割结算价×转换因子+应计利息=97.525×1.0167+1.5085=100.6622(元)。

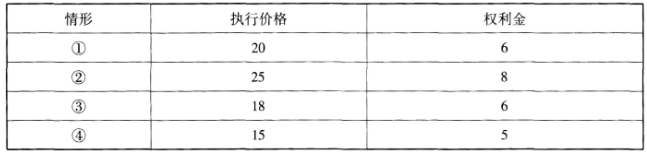

某投资者通过买入A股票看涨期权交易来规避风险,当前A股票的现货价格为20美元,则下列股票期权中,时间价值最高的是()。

本题解析:

看涨期权的内涵价值=标的资产价格-执行价格,其中虚值期权和平值期权的内涵价值为0,时间价值=权利金-内涵价值。题干中,四种情形的分析结果如下表,可知时间价值最大的为②此种情形.

某投机者预测7月份大豆期货合约价格将上升,故买入20手大豆期货合约,成交价为2020元/吨。可此后价格不升反降,为了补救,该投机者在1990元/吨再次买入10手合约,当市价反弹到( )元时才可以避免损失。(每手10吨,不计税金、手续费等费用)

本题解析:

总成本=2020×20×10+1990×10×10=603000(元);当价格反弹至603000÷(30×10)=2010(元/吨)时可以避免损失。

某企业有一批商品存货,目前现货价格为3000元/吨,2个月后交割的期货合约价格为3500元/吨。2个月期间的持仓费和交割成本等合计为300元/吨。该企业通过比较发现,如果将该批货在期货市场按3500元/吨的价格卖出,待到期时用其持有的现货进行交割,扣除300元/吨的持仓费之后,仍可以有200元/吨的收益。在这种情况下,企业将货物在期货市场卖出要比现在按3000元/吨的价格卖出更有利,也比两个月卖出更有保障,此时,可以将企业的操作称为( )。

本题解析:

期现套利是通过利用期货市场和现货市场的不合理价差进行反向交易而获利。

某交易者以9710元/吨买入7月棕榈油期货合约100手,同时以9780元/吨卖出9月棕榈油期货合约100手,当两合约价格为( )时,将所持合约同时平仓,该交易者亏损。(不计手续费等费用)

本题解析:

该交易者卖出价格较高的合约,同时买入价格较低的合约,该策略为卖出套利,价差缩小盈利。建仓时价差=9780-9710=70(元/吨)。选项A,平仓价差=9850-9810=40(元/吨);选项B,平仓价差=9840-9860=-20(元/吨);选项C,平仓价差=9820-9720=100(元/吨);选项D,平仓价差=9860-9840=20(元/吨)。选项A、B、D价差均缩小,该交易者是盈利的。

试卷分类:期货投资分析

练习次数:242次

试卷分类:期货投资分析

练习次数:224次

试卷分类:期货投资分析

练习次数:210次

试卷分类:期货投资分析

练习次数:233次

试卷分类:期货投资分析

练习次数:229次

试卷分类:期货法律法规

练习次数:210次

试卷分类:期货法律法规

练习次数:215次

试卷分类:期货投资分析

练习次数:233次

试卷分类:期货投资分析

练习次数:237次

试卷分类:期货基础知识

练习次数:215次