推荐等级:

发布时间: 2021-12-29 15:58

扫码用手机做题

下列情形中,时间价值最大的是( )

本题解析:

期权价格=内涵价值+时间价值;看涨期权的内涵价值=max(标的资产价格-执行价格,0);看跌期权的内涵价值=max(执行价格-标的资产价格,0)。

选项A:2-(15-14)=1

选项B:2-(13.5-12)=0.5

选项C:7-8<0,则内涵价值为0,时间价值为2

选项D:时间价值=3-(23-23)=3

9月1日,某证券投资基金持有的股票组合现值为1.12亿元,该组合相对于沪深300指数的β系数为0.9,该基金持有者担心股票市场下跌,决定利用沪深300指数期货进行套期保值,此时沪深300指数为2700点。12月到期的沪深300指数期货为2825点,该基金需要卖出( )手12月到期沪深300指数期货合约,才能使其持有的股票组合得到有效保护。

本题解析:

112000000*0.9/(2825*300)=119

在6月1日,某美国进口商预期3个月后需支付进口货款5亿日元,目前的即期市场汇率为USD/JPY=146.70,期货市场汇率为JPY/USD=0.006835,该进口商为避免3个月后因日元升值而需付出更多的美元来兑换成日元,就在CME外汇期货市场买入40手9月到期的日元期货合约,进行多头套期保值,每手日元期货合约代表1250万日元。9月1日,即期市场汇率为USD/JPY=142.35,期货市场汇率为JPY/USD=0.007030,该进口商进行套期保值,结果为( )。

本题解析:

该进口商进行的是外汇期货多头套期保值。6月1日:即期市场:即期汇率USD/JPY=146.70,则5亿日元价值为:500000000÷146.70=3408316(美元)。期货市场:买入40手9月到期合约,成交价为:0.006835÷0.000001=6835点。9月1日:即期市场:从即期市场买入5亿日元,需付出美元为:500000000÷142.35=3512469(美元),比6月1日多支付:3512469-3408316=104153(美元),即成本增加104153美元。期货市场:卖出40手9月到期合约平仓,成交价为:0.007030÷0.000001=7030点,共获利:7030-6835=195点,每点代表12.5美元,共盈利:195×12.5×40=97500(美元)即期市场成本的增加与期货市场的盈利,相互抵消后亏损:104153-97500=6653(美元)。

9月1日,套利者买入10手A期货交易所12月份小麦合约的同时卖出10手B期货交易所12月份的小麦合约,成交价格分别为540美分/蒲式耳和570美分/蒲式耳,10月8日,套利者将上述合约全部平仓,成交价格分别为556美分/蒲式耳和572美分/蒲式耳,该套利交易( )美元。(A、B两交易所小麦合约交易单位均为5000蒲式耳/手,不计手续费等费用)

本题解析:

A期货合约盈亏=(556-540)×10×5000=800000(美分),B期货合约盈亏=(570-572)×10×5000=-100000(美分),总盈亏=800000-100000=700000(美分)=7000(美元)

4月28日,某交易者在某期货品种上进行套利交易,其交易同时卖出10手7月合约,买入20手9月合约,卖出10手11月合约,成交价格分别为6240元/吨,6180元/吨和6150元/吨。5月13日时对冲平仓时成交价格分别为6230元/吨,6200元/吨和6155元/吨。该套利交易的净收益是( )元。(期货合约规模为每手5吨,不计手续费等费用)

本题解析:

该套利者进行的是蝶式套利。卖出10手7月该期货合约平仓盈利(6240-6230)×10×5=500(元),买入20手9月该期货合约平仓盈利(6200-6180)×20×5=2000(元),卖出10手11月份该期货合约平仓亏损(6150-6155)×10×5=-250(元),所以总盈利为2250(元)。

某投资者当日开仓买入10手3月份的沪深300指数期货合约,卖出10手4月份的沪深300指数期货合约,其建仓价分别为2800点和2850点,如果该投资者当日全部平仓,价格分别为2830点和2870点,当日的结算价分别为2810点和2830点,则其平仓盈亏(逐日盯市)为( )元。(不计交易手续费等费用)

本题解析:

3月合约:(2830-2800)×10×300=90000元;4月合约:(2850-2870)×10×300=-60000元。最终盈亏为90000-60000=30000元。

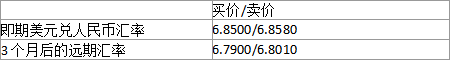

某中国进出口公司为了防范汇率风险,与某银行做如下掉期交易:

(1)公司以美元兑人民币的即期汇率买入200万美元

(2)同时签订美元兑人民币3个月远期汇率合约,以约定的价格卖出200万美元。银行报价如下:

本题解析:

公司以美元兑人民币的即期汇率买入200万美元,须支付人民币200×6.8580=1371.6(万元);3个月后,以1美元兑6.7900元人民币的汇率卖出200万美元,得到人民币200×6.7900=1358(万元);该公司净支付1371.6-1358=13.6(万元)。

6月份,某交易者以200美元/吨的价格卖出4手(25吨/手)执行价格为3800美元/吨的3个月铜期货看涨期权。期权到期时,标的铜期货价格为3980美元/吨。则该交易者的到期净损益(不考虑交易费用和现货升贴水变化)是( )美元。

本题解析:

净损益=200×4×25-(3980-3800)×4×25=2000(美元)。

某国债期货合约的市场价格为97.635,若其可交割后2012年记账式财息(三期)国债的市场价格为99.525,转换因子为1.0165,则该国债的基差为( )。

本题解析:

国债基差=国债现货价格-国债期货价格×转换因子=99.525-97.635×1.0165

7.11日,某铝厂与某铝经销商签订合约,约定以9月份铝期货合约为基准,以低于铝期货价格100元/吨的价格交收。同时,该铝厂进行套期保值,以16600元/吨的价格卖出9月份铝期货合约,8月中旬,该铝厂实施点价,以15100元/吨的期货价格作为基准价,进行实物交割,同时,按该价格期货合约对冲平仓,此时铝现货价格为14500元/吨。该铝厂的交易结果是( ).(不计手续费等费用)。

本题解析:

与铝贸易商实物交收的价格为15100-100=15000(元/吨),期货市场盈利为16600-15100=1500(元/吨),

通过套期保值操作,铝的实际售价为15000+1500=16500(元/吨)。

试卷分类:期货投资分析

练习次数:234次

试卷分类:期货投资分析

练习次数:216次

试卷分类:期货投资分析

练习次数:201次

试卷分类:期货投资分析

练习次数:221次

试卷分类:期货投资分析

练习次数:220次

试卷分类:期货法律法规

练习次数:202次

试卷分类:期货法律法规

练习次数:208次

试卷分类:期货投资分析

练习次数:223次

试卷分类:期货投资分析

练习次数:228次

试卷分类:期货基础知识

练习次数:208次