37.某县一生产企业为增值税一般纳税人,2019 年企业自行核算的利润表账户数据如下:主营业务收入7500 万元,主营业务成本5200 万元,其他业务收入350 万元,税金及附加340 万元,销售费用860 万元,管理费用980 万元,财务费用80 万元,营业外收入120 万元,营业外支出75 万元。本年累计实际已缴纳的所得税额为71 万元。

2020 年初,该企业聘请一税务师事务所对其2019 年度企业所得税汇算清缴进行审核。

税务师在对相关资料进行审核时,发现如下问题:

(1)该企业4 月接受客户捐赠材料一批,取得对方开具的增值税专用发票上注明金额20 万元,税额2.6 万元。企业的相关账务处理如下:

借:原材料 200000

应交税费——应交增值税(进项税额)26000

贷:资本公积 226000

(2)该企业5 月将生产的一批产品用于换取原材料,取得对方开具的增值税发票上注明金额为50万元,税额为6.5 万元。该批产品的账面成本为35 万元,不含税市场销售价格为50 万元,企业的相关账务处理如下:

借:原材料 500000

应交税费——应交增值税(进项税额)65000

贷:应付账款 215000

库存商品 350000

(3)该企业9 月购置《节能节水专用设备企业所得税优惠目录》规定的节能节水专用设备,取得增值税专用发票,注明金额为80 万元,进项税额为10.4 万元,当月投入使用,该企业会计上按直线法计提折旧,折旧期限为5 年,净残值为0。假定该设备税法上选择一次性计入当期成本费用扣除。

(4)该企业12 月将生产的一批产品销售给关联企业,该批产品的账面成本为75 万元,不含税市场销售价格为100 万元。该企业未做相关账务处理。

(5)该企业一栋闲置厂房,未申报缴纳房产税和城镇土地使用税,该厂房占地1200 ㎡,原值为850万元,已提取折旧600 万元。

(6)该企业实际发生并取得合法票据的“业务招待费”为60 万元、广告费和业务宣传费为290 万元。截止到上年累计结转未抵扣的广告费150 万元。

(7)该企业“营业外支出”中包含被工商管理部门处以的罚款36 万元、支付给供货方的合同违约金12 万元。

(其他相关资料:该企业计算房产原值的扣除比例为30%,城镇土地使用税适用税额为30 元/㎡。)假定该企业2019 年度其他业务处理正确,根据上述资料回答下列问题。

(1)根据所列资料,指出其会计核算的错误之处,计算该企业2019 年度应补缴的增值税、城市维护建设税及教育费附加、房产税、城镇土地使用税的金额。(不考虑地方教育附加)

(2)说明企业2019 年度纳税调整处理,并计算出该企业2019 年度利润总额、应纳税所得额、应补(退)所得税额。

(3)根据所列资料填列企业所得税年度纳税申报表、纳税调整项目明细表、广告费和业务宣传费跨年度纳税调整明细表。

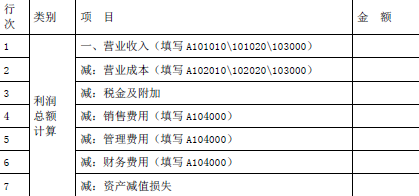

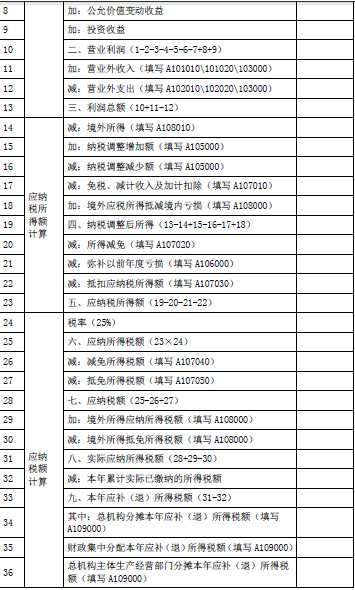

A100000 中华人民共和国企业所得税年度纳税申报表(A 类)

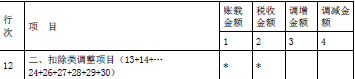

A105000 纳税调整项目明细表

A105