37.甲科技互联网企业,为增值税一般纳税人。2020 年发生如下涉税事项,聘请 A 税务师事务所为其提供企业所得税汇算清缴鉴证服务及税务咨询服务。甲企业 2020 年实现不含税销售收入 30000 万元,发生销售成本 12000 万元,自行计算年度会计利润总额 9000 万元。A 税务师事务所在纳税审查过程中,发现如下事项:

业务一:甲企业当年取得专项用于产品升级的财政补贴,企业账务处理:

借:银行存款 200 万元

贷:其他收益-政府补助 200 万元

业务二:2020 年 1 月将外购装饰材料用于职工宿舍装修。外购材料取得增值税专用发票注明金额 100 万元,税款 13 万元。企业账务处理:

借:工程物资 100

应交税费—应交增值税(进项税额) 13

贷:银行存款 113

借:在建工程 100

贷:工程物资 100

2020 年 12 月该宿舍装修完工。

业务三:2018 年 1 月取得银行长期贷款 3000 万元,借款合同约定按季度付息,每季度利息 50 万元。但取得借款后,将该笔款项无偿提供给集团内子公司使用。于 2019 年 6 月末收回本金。2020 年 12 月一次性支付银行借款利息 600 万元。企业 2020 年 1 月~12 月,账务处理:

借:财务费用 200

贷:应付利息 200

借:应付利息 600

贷:银行存款 600

业务四:2020 年 8 月,通过当地省政府,将外购物资赠送给抗洪救灾,取得政府开具的捐赠票据。企业账务处理:

借:营业外支出 2260

贷:库存商品 2000

应交税费-应交增值税(销项税额) 260

该企业提供购进时取得的增值税专用发票,证明该批货物公允价值为 2000 万元。

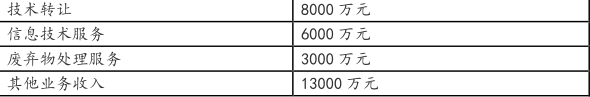

业务五:2020 年实现销售收入 30000 万元的业务结构,如下表:

其中,信息技术服务的 6000 万元是为技术转让而发生,并且在同一合同中明确。废弃物处理服务为甲企业新拓展业务,采取填埋、焚烧等方式为客户进行专业化处理,并且未产生货物。

业务六:为企业销售部门业绩突出员工组织旅游,发生支出 22 万元。取得旅游企业开具增值税专用发票,注明金额 20 万元,税额 2 万元。

业务七:将一批外购货物抵偿债务,企业账务处理:

借:应付账款 600

贷:库存商品 300

应交税费—应交增值税(销项税额) 39

其他收益—债务重组收益 261

该批货物不含税购进价和抵债时不含税公允价值均为 300 万元。

根据上述资料,回答下列问题,并分别简述理由或政策依据:

1.业务一,甲企业取得的财政补贴,是否属于不征税收入的判断条件。若属于不征税收入,需要填报哪几张纳税申报表?如何进行纳税调整?

甲企业取得该财政补贴,是否需要缴纳增值税?

2.业务二,甲企业的涉税处理是否正确?若不正确,请作出调整分录。企业所得税是否需要视同销售?

3.业务三,甲企业无偿提供给集团内子公司贷款资金,是否需要缴纳增值税?

2018 年至 2019 年 6 月,甲企业发生的利息支出能否税前扣除,说明理由。

甲企业 2020 年可以税前扣除的利息金额,是否需要做纳税调整?

4.业务四,该项捐赠事项应如何进行纳税调整?是否可以结转扣除?

5.业务五,判断甲企业 2021 年是否可以享受增值税加计抵减政策。

6.业务五,阐述该技术转让、信息技术服务可能享受的增值税和企业所得税税收优惠,并阐述享受税收优惠需要具备的条件。

7.业务六,旅游支出是否可以抵扣进项税额?是否可以在企业所得税税前扣除?是否需要扣缴个人所得税?

8.业务七,如何进行纳税调整?

9.假如技术转让业务对应的成本为 3000 万元,不考虑相关税费,且享受企业所得税优惠政策。计算当期企业所得税应纳税所得额和应纳税额。