36.某化妆品制造企业甲为增值税一般纳税人,2021 年度自行核算的相关数据为:全年取得产品销售收入总额 6000 万元,产品销售成本 4500 万元,税金及附加 525 万元,销售费用 360 万元,

管理费用 340 万元,财务费用 300 万元。另外取得营业外收入 800 万元以及投资收益 350 万元,发生营业外支出 300 万元,已经预缴企业所得税 10 万元,该企业 2020 年有尚未弥补的亏损 10 万元。 该企业适用的高档化妆品消费税税率 15%,城市维护建设税税率为 7%、教育费附加征收率为 3%,不考虑地方教育附加;出租不动产采用一般计税方法。广告宣传费 2020 年未抵扣完金额为 20 万元,职工教育经费

2020 年未抵扣完金额为 10 万元。2022 年 4 月经聘请的税务师事务所对 2021 年度的经营情况进行审核,发现以下相关问题:

(1)12 月 20 日收到代销公司代销 50 箱A 牌高档化妆品的代销清单及货款 226 万元(50 箱A 牌高档化妆品成本价 120 万元,与代销公司不含税结算价 200 万元)。企业会计处理为:

借:银行存款——代销 A 牌高档化妆品 2260000

贷:预收账款——代销 A 牌高档化妆品 2260000

(2)企业在 2021 年 7 月 1 日将本地闲置的厂房出租,合同中列明年含税租金收入 26.16 万元。企

业于 2021 年 7 月 1 日一次性收取一年租金 26.16 万元,款项已经收到。企业的账务处理为:

借:银行存款 261600

贷:其他应付款 261600

相关折旧已经正确计提并计入了正确的会计科目。企业已经在租赁合同上贴印花税票 5 元,并缴纳了房产税 1.08 万元。该厂房原值 500 万元,当地政府规定的减除比例为 20%。

(3)管理费用中含有业务招待费 120 万元、广告宣传费 100 万元,新技术研究开发费用 40 万元;

(4)营业外支出中含该企业通过省民政厅向目标脱贫地区捐款 200 万元,非广告性质的赞助支出 100 万元;

(5)营业外收入中含有企业转让专利技术的转让所得 600 万元,其中技术转让收入为 1100 万元,技术转让成本为 495 万元,缴纳相关费用 5 万元;

(6)成本费用中含 2021 年度实际发生的工资费用 2000 万元、职工福利费 300 万元、职工工会经

费 28 万元、职工教育经费 45 万元;

(7)6 月 8 日购入新设备一台,取得的增值税专用发票上注明价款 60 万元,增值税款 7.8 万元。当月投入使用,进项税额已按规定申报抵扣。企业选择享受固定资产加速折旧政策,一次性扣除。当年会计采用双倍余额递减法,按 6 年计提折旧,已经计提了折旧费用 10 万元。

(8)7 月 10 日购入一台符合有关目录要求的环境保护专用设备,支付金额 30 万元、增值税额 3.9万元,取得了增值税专用发票。该设备当月投入使用,假设净残值为 5%,按照 10 年计提折旧,当年已经计提了折旧费用 1.1875 万元,计入制造费用并已经结转入产品销售成本。企业选择享受固定资产加速折旧政策,一次性扣除。

(9)投资收益 350 万元,其中直接投资于境内居民企业投资收益 50 万元,从境外分公司分回的股息 300 万元,已在境外缴纳所得税,当地所得税率为 20%(不考虑境外征收的预提所得税)。

问题

(1)逐一指出企业的各项业务会计处理存在的错误之处(若有)及对税收的影响;无错误的,指出其纳税调整金额。(单位:万元,保留小数点后四位)(假设不考虑股权投资业务对业务招待费等计提基数的影响)

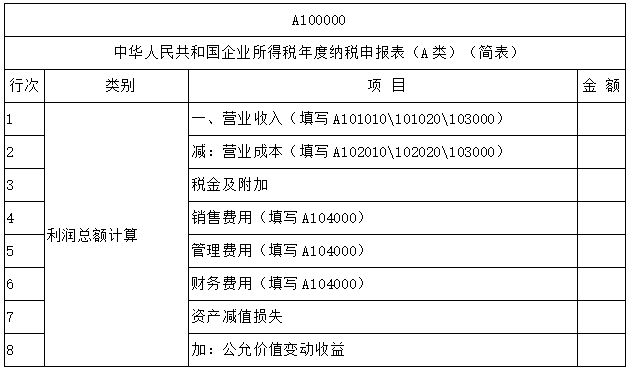

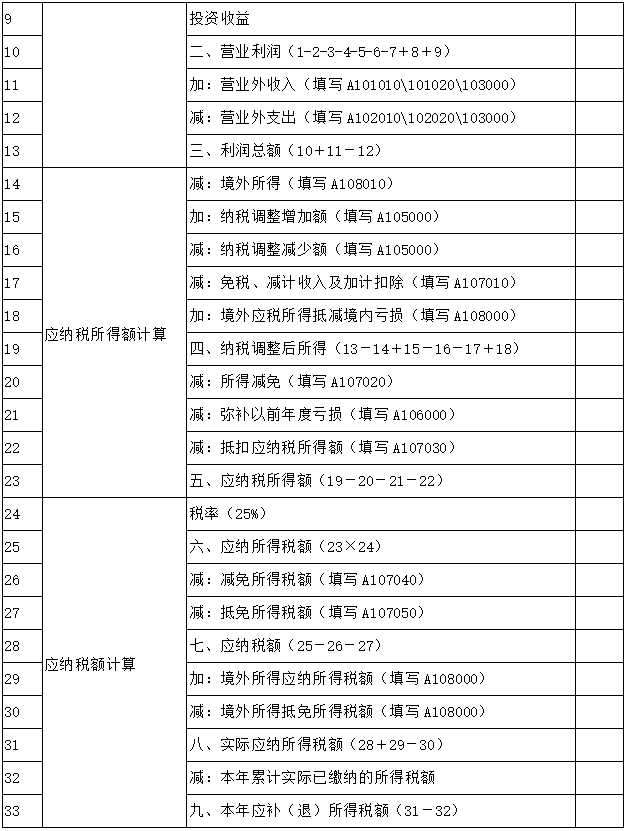

(2)《企业所得税年度纳税申报表(A 类)》(简表)。(单位:元),结果保留整数。