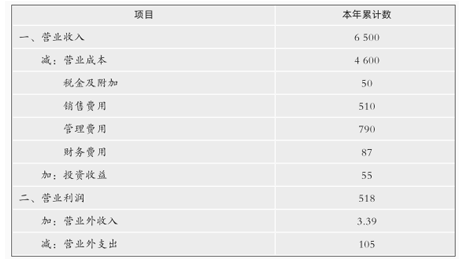

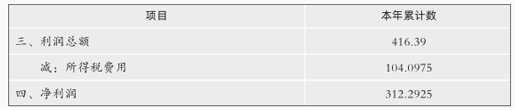

36.某税务师事务所受托对某地处县城的生产企业(增值税一般纳税人)2020年度企业所得税汇算清缴进行审核。2020年该企业的年度利润表(摘要)如下:

2020年 单位:万元

税务师对2020年度有关账户明细记录及相关资料进行审核,发现如下情况:

(1)将一批产品按市场价格换取材料,并取得对方开具的增值税专用发票。该批产品的账面成本为40万元,不含税市场售价为56万元。企业的相关账务处理为:

借:原材料 560 000

应交税费——应交增值税(进项税额) 72 800

贷:应付账款 232 800

库存商品 400 000

(2)“营业外收入”为销售生产过程中产生的边角料取得的收入,企业取得现金3.39万元,未开具发票,相关的成本已结转至“其他业务成本”科目,会计分录为:

借:库存现金 33 900

贷:营业外收入 33 900

(3)经核实费用类科目的明细核算,归集企业全年在费用类科目中核算的有合法票据的业务招待费为50万元,广告费和业务宣传费为90万元。

(4)“营业外支出”由三部分组成:一是通过省级人民政府向灾区捐赠的90万元;二是因违反食品安全法被市场监督管理部门处以的罚款12万元;三是订购的一批材料因临时取消不再购进而支付给供货方的违约金3万元。

(5)“应付职工薪酬”账户各明细栏目反映,支付给职工的合理工资总额合计700万元,发生职工福利费合计100万元;发生职工教育经费18万元;拨缴工会经费15万元,已取得相关工会拨缴款项票据,上述各项支付均已在相关成本费用科目中核算。

假定该企业2020年度尚未结账,其他业务处理正确,且与纳税无关,无递延事项。

根据上述资料,回答下列问题:

(1)根据所列资料,计算该企业2020年度应补缴增值税、城市维护建设税、教育费附加及地方教育附加的合计金额。

(2)根据所列资料,计算该企业2020年度利润总额、应纳税所得额、应纳所得税额及应补缴(或退)企业所得税额。

(3)作出2020年度相关调账处理。(计算结果以万元为单位,保留小数点后四位)